【深度收藏】AI Agent核心技术与实战:大模型时代的智能体构建指南

AI Agent是具备自主决策能力的智能实体,区别于LLM和传统自动化,处于AGI分级L3阶段。当前AI基础设施面临重构,微软、谷歌等云厂商积极布局Agent平台。据预测,2032年AI Agent营收将达1036亿美元,CAGR 44.9%。Agent平台由90%软件工程和10%AI组成,核心包括感知、记忆、决策和执行层。AI数据基础设施正向多模态、低门槛方向发展,企业将根据AI/工具部署能力重

核心观点

- AI Agent是突破指令执行的智能实体,核心是具备代理权,可主动感知、自主决策并执行复杂任务,区别于LLM(知识输出)和传统自动化(规则执行)。在AGI分级中,Agent处于L3智能体阶段,性能等效90%熟练成年人。

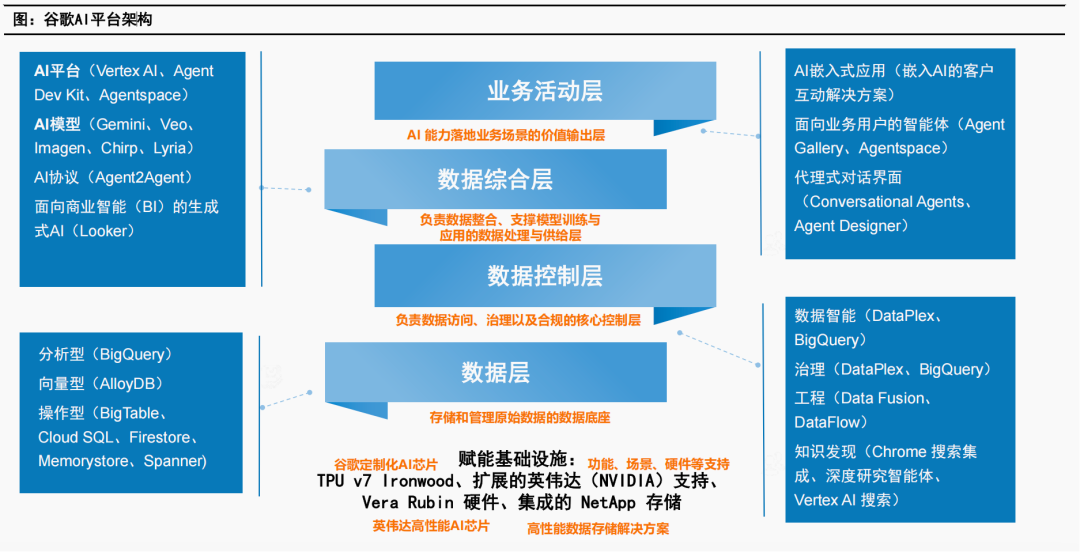

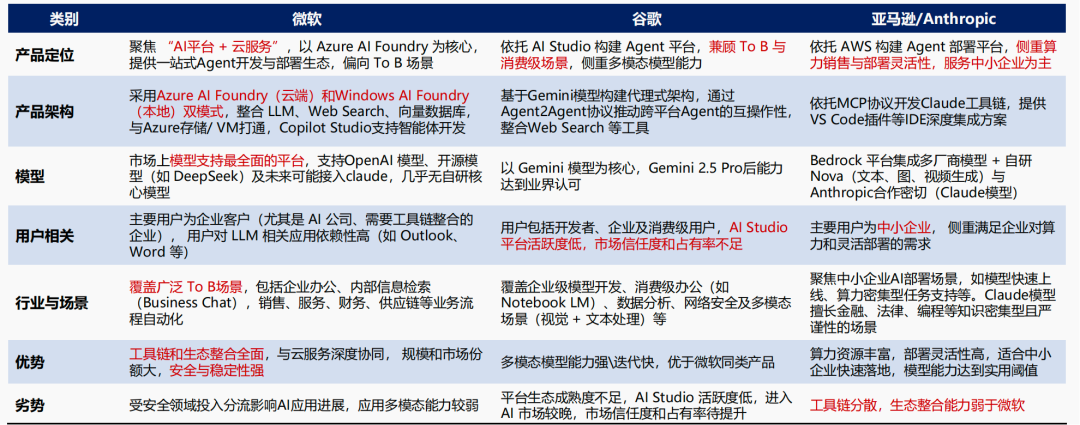

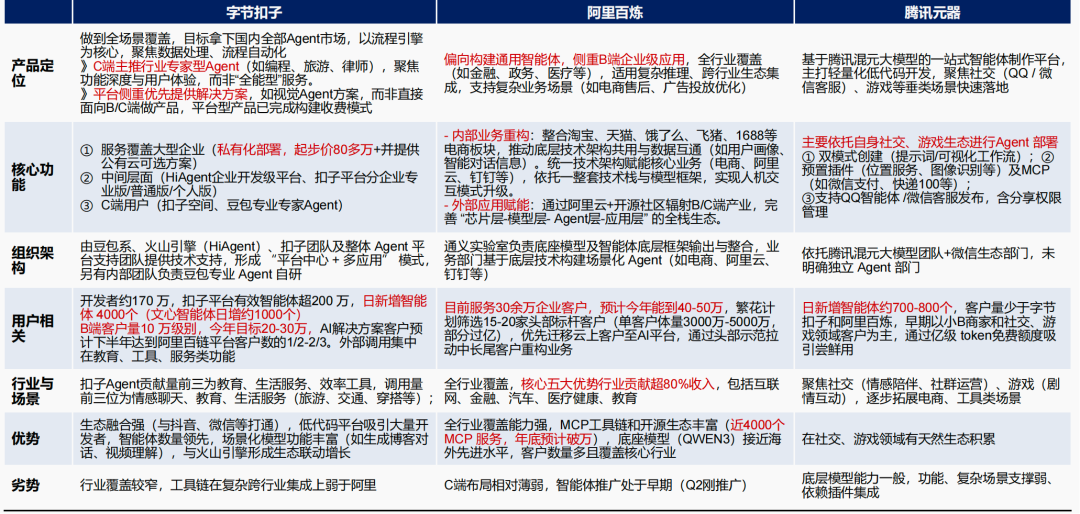

- AI背景下AI Infra(AI基础设施)层面临重构,客户将重新选择云/AI平台,云厂加大布局AI/Agent平台瓜分新市场:微软聚焦B端基础设施,是市场上模型支持最全面的平台,工具链和生态整合全面,安全与稳定性强,云收入增速显著领先;谷歌依托 AI Studio兼顾B/C端多场景,多模态强但生态不成熟、市占率较低;亚马逊依托AWS服务中小企业为主,侧重算力销售与便捷部署但工具链分散。国内字节扣子覆盖全场景,开发者与智能体数量领先;阿里百炼主攻B端全行业、服务30余万企业客户,MCP工具链和开源生态丰富。

- 海外模型呈现差异化发展、国内模型层并未拉开显著差异,2025年初伴随深度推理与长上下文模型发布推动Tokens调用量快速提升,推理消耗仍以各家内部场景为主。根据Openrouter数据谷歌Gemini(长上下文+多模态)、Anthropic Claude(编程等严谨场景)占API市场半壁江山,国内DeepSeek、阿里Qwen系列份额稳步提升。谷歌2025年7月调用量980万亿(较去年增100倍),其中内部需求占比高达97%,AI推理需求已成为TPU发展的核心动力。国内字节豆包2025年5月日均Tokens 16.4万亿(增137倍),内部占比超80%。

- 应用C端重磅搜索产品主要依赖模型能力与生态导流拉开差距,图像与编程类产品发展迅猛。我们判断应用越偏向垂类,则技术门槛越低、产品理解要求越高、竞争越激烈,商业化闭环越容易。硬件端短期以AI手机/PC为核心、长期向多终端无感交互演进。海外ChatGPT(MAU预计年底超10亿)、Gemini(MAU 4.5亿)领先,国内夸克、元宝依托生态导流。图像类Midjourney(ARR 5亿美元)、可灵(月收入1.5亿元),编程类Cursor(ARR 5亿美元)、GitHub Copilot(Web MAU1.2亿)表现突出。

- 应用B端Copilot/Agent产品形态丰富、持续渗透,机遇与挑战并存。目前微软Copilot家族月活用户已超1亿,成为B端Agent/Copilot代表性产品,但企业落地仍面临幻觉、数据安全、成本高(Agent调用成本为LLM 15倍)等问题,B端SaaS面临技术革命下(软件制作成本逐步趋近于零)的产业范式重构。从行业来看酒店/餐饮/旅游行业GenAI投入最高。

- Agent市场规模与发展预测:根据IDC数据,全球AI IT支出2023-2028年CAGR 22.3%、其中GenAI达73.5%。CBINSIGHTS预计2032年AIAgent营收有望达1036亿美元(CAGR 44.9%)。根据Garnter与IDC,短期(2023-2025)GenAI嵌入现有应用,中期(2025-2027)Agent成核心组件,长期(2027+)自主代理网络主导业务,2035年后Agent将成为认知共生的人类助手、智能体即应用将成主流。

AI Agent:重塑企业智能的核心引擎

定义:具备自主性、规划力与执行力的智能实体,超越“指令执行”进入“代理权”时代。核心突破在于赋予“代理权”(Agency)→ 主动感知环境、自主规划决策、执行复杂任务。

关键特性:

1)自主决策:主动感知环境、制定目标并采取行动;

2)动态学习:通过记忆与经验积累实现持续优化;

3)跨系统协作:调用工具、API及多Agent协同完成复杂任务。

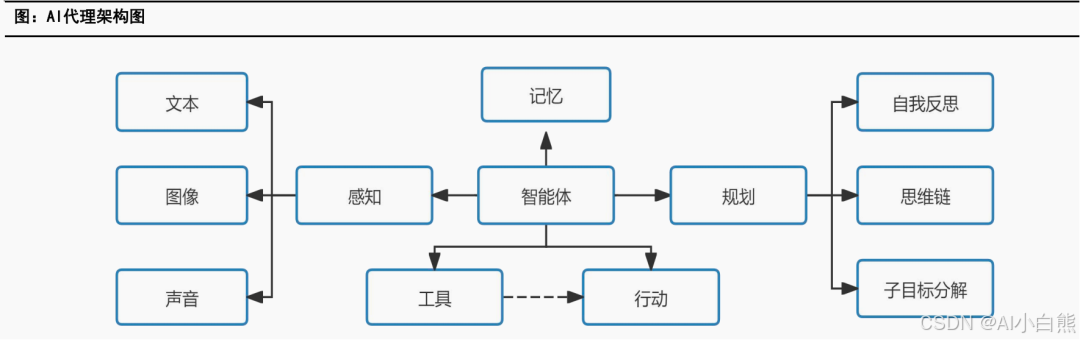

核心模块:

1)感知层:多模态输入(文本/语音/图像);

2)记忆层:短期记忆(对话上下文)+ 长期记忆(知识库);

3)决策层:基于目标规划与强化学习的行动策略;

4)执行层:工具调用(API)、跨系统协作(RAG技术)。

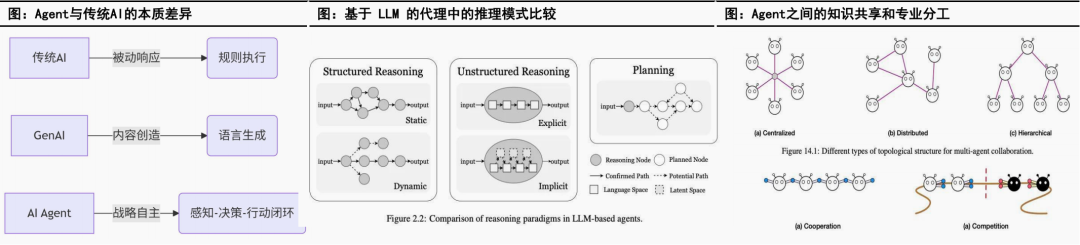

关键区别:

1)LLM≠Agent:LLM是“知识顾问” ,Agent是“战略指挥官” ;

2)传统自动化:仅规则执行 vs Agent:端到端任务闭环。

AGI的分级: Agent处于L3智能体阶段

AI正站在一个关键新阶段。参考OpenAI对AI的五级分级,AI已不仅仅是能进行对话的聊天机器人(L1),而是逐步进化到智能体(L3)阶段:一个能思考、并能主动采取行动的AI系统。

代理的架构

代理核心构成:

① 记忆(Memory):存储、组织和检索短期上下文信息和长期知识的系统,支持自我反思优化。

② 感知(Perception):多模态环境识别(视觉/听觉/传感器)。

③ 规划(Planning):LLM驱动的目标分解与行动序列生成,复杂推理和决策,将任务分解为步骤,并根据需要进行调整。

④ 工具使用(ToolUsage):调用API/代码/搜索等扩展能力,与外部应用程序、API、数据库和其他软件交互的集成功能。

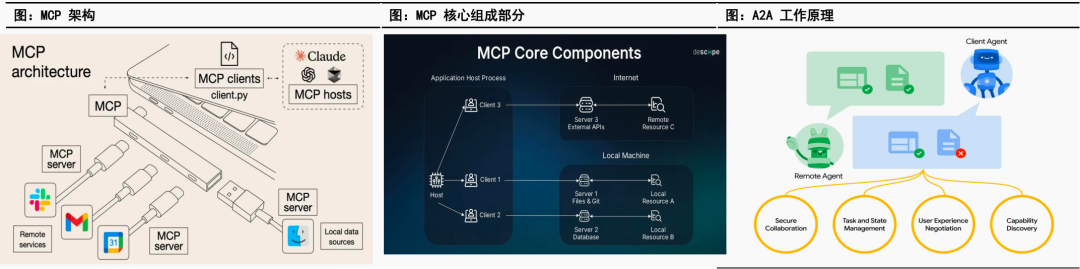

Agent相关技术创新: MCP与A2A

MCP(Model Context Protocol模型上下文协议)- AI的“万用接口” ,标准化AI模型(LLM)与外部数据源、工具间的交互方式

ØAnthropic在2024年11月推出并开源MCP协议,支持并行工具调用(如Web搜索、代码执行)和动态工作流编排。核心组件:

① MCP Server:通过MCP协议对外提供服务的轻量级应用,可提供工具执行、资源访问、预定义Prompt等资源。

② MCP Client:充当LLM和MCP Server之间的桥梁,通过MCP Client SDK实现Host应用与MCP Server的交互。

③ MCP Host:承载AI模型的应用,如Claude Desktop和Cursor这类智能助手应用和IDE。

A2A(Agent-to-Agent):让不同厂商或框架的AI代理彼此直接通信、协同

Ø2025年4月Google推出的开放协议,得到了Salesforce、SAP等50多家科技公司的支持参与。基于其设定的Agent Card、Task、Message等概念和相关认证策略,如“智能体卡”概念用于描述智能体的身份、功能和服务接口。

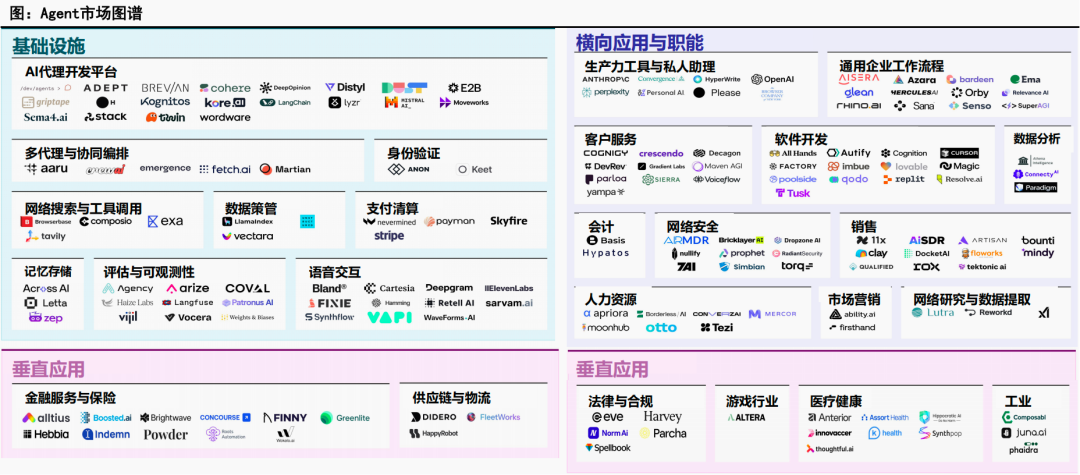

AI Agent市场图谱

① 基础设施类Agent:聚焦底层支撑,涵盖开发平台、多代理协同、数据策管等多环节,为AI应用构建基础。

② 横向职能类Agent:服务B/C端客户,从生产力工具到客服、人力等,跨行业适配,优化流程提效、助力日常运营。

③ 垂直应用类Agent :深耕金融、医疗等特定行业,贴合行业流程、法规与需求,深度融合专业知识,形成行业专属解决方案。

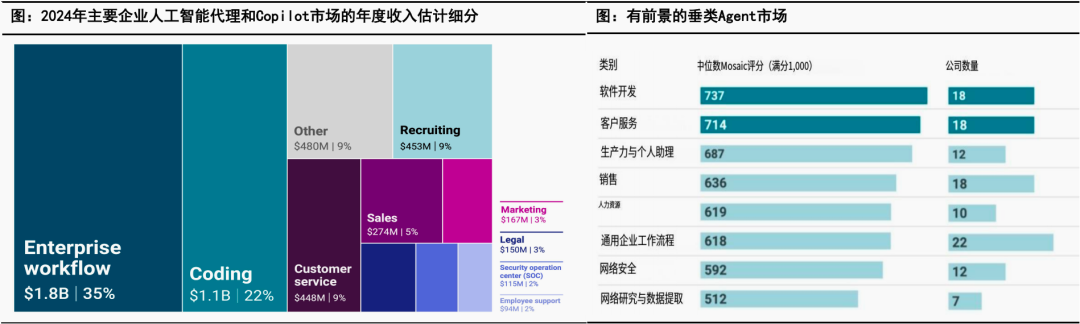

AI Agent发展:增长迅猛,客户服务、软件开发占比较高

- 头部细分市场:根据CBINSIGHTS企业工作流、编码两大领域2024年营收均超10亿美元,前者覆盖通用生产力、研究等场景,后者因AI编码工具爆发,半年内催生独角兽,速度达AI行业平均4倍。

- 核心驱动与玩家:2024年科技巨头主导营收,微软Microsoft Copilot(2024年收入约8亿美元)、GitHub Copilot(2024年收入约6亿美元),总占整体市场超25%份额。初创企业增长迅猛,如Cursor年ARR从100万升至2亿美元。

- 垂类市场:调查主要针对企业端,客户服务、软件开发为高潜力赛道,24年底调查显示,64家组织中2/3计划12个月内用AI代理支持客服。垂类AI Agent覆盖企业通用场景(人力、营销、安全运营等),较基础设施、垂直赛道商业落地更成熟。

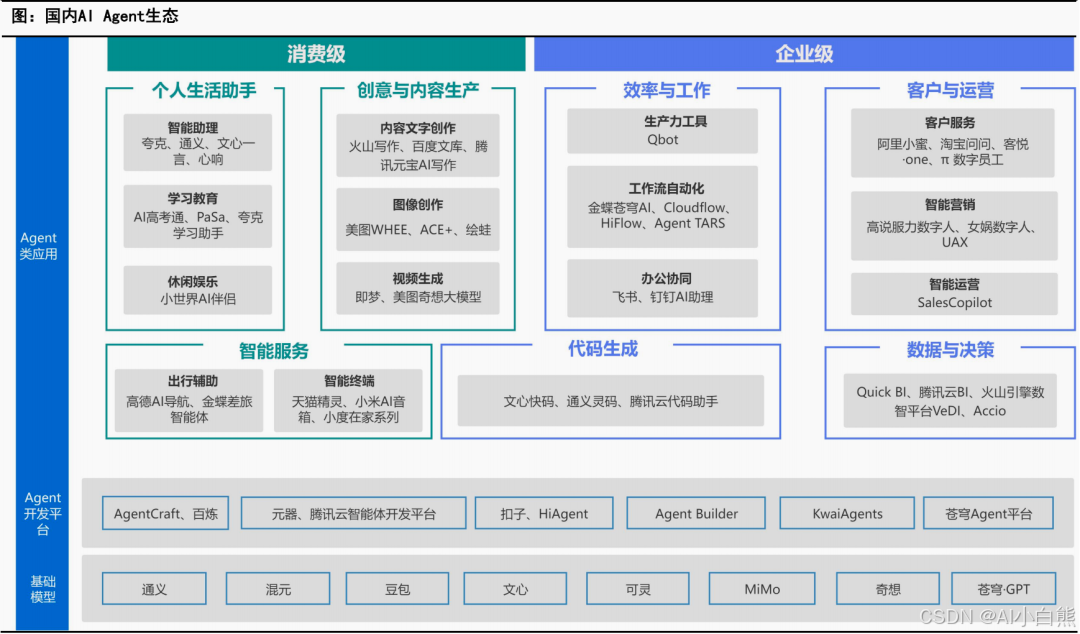

国内AI Agent生态:阿里、腾讯、字节、百度、快手、小米、美图、金蝶

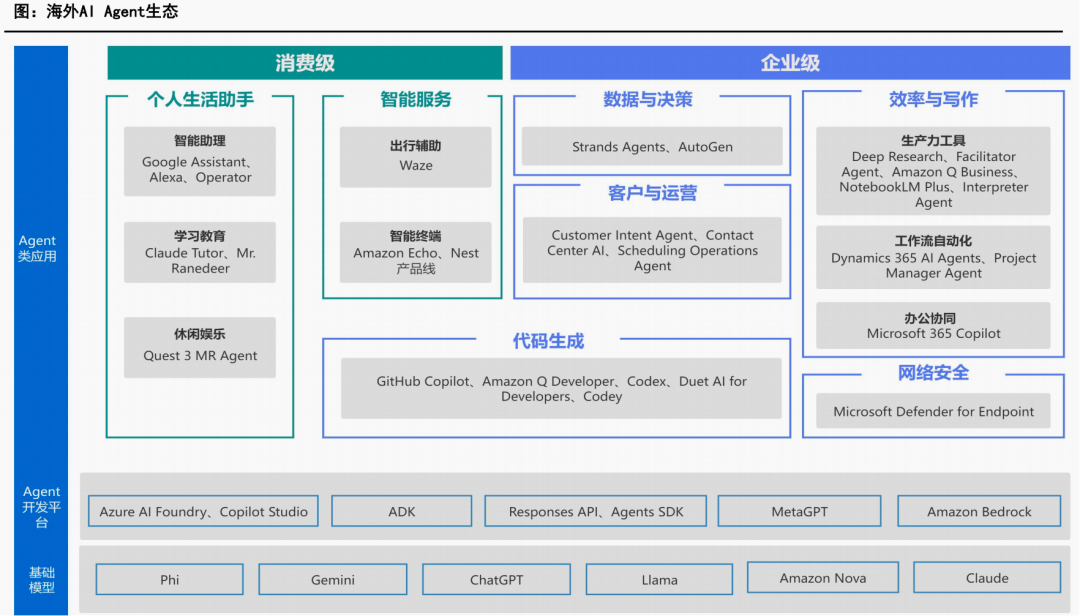

海外AI Agent生态:微软、谷歌、OpenAI、META、亚马逊、Anthropic

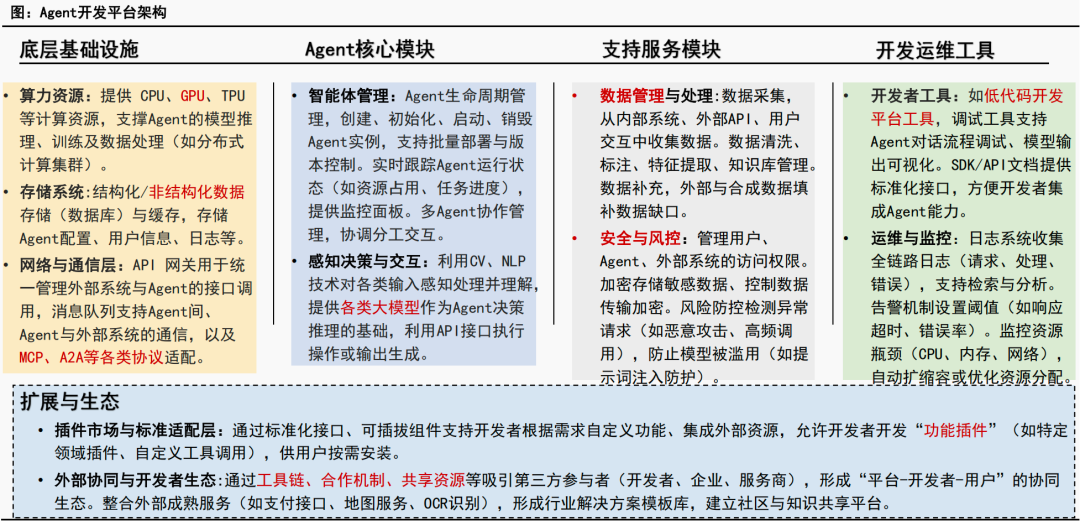

Agent平台典型架构与核心环节

Agent是GenAI从 “概念验证” 迈向 “企业级应用” 的关键桥梁,其核心在于通过流程重构与数据整合释放AI的规模化价值。

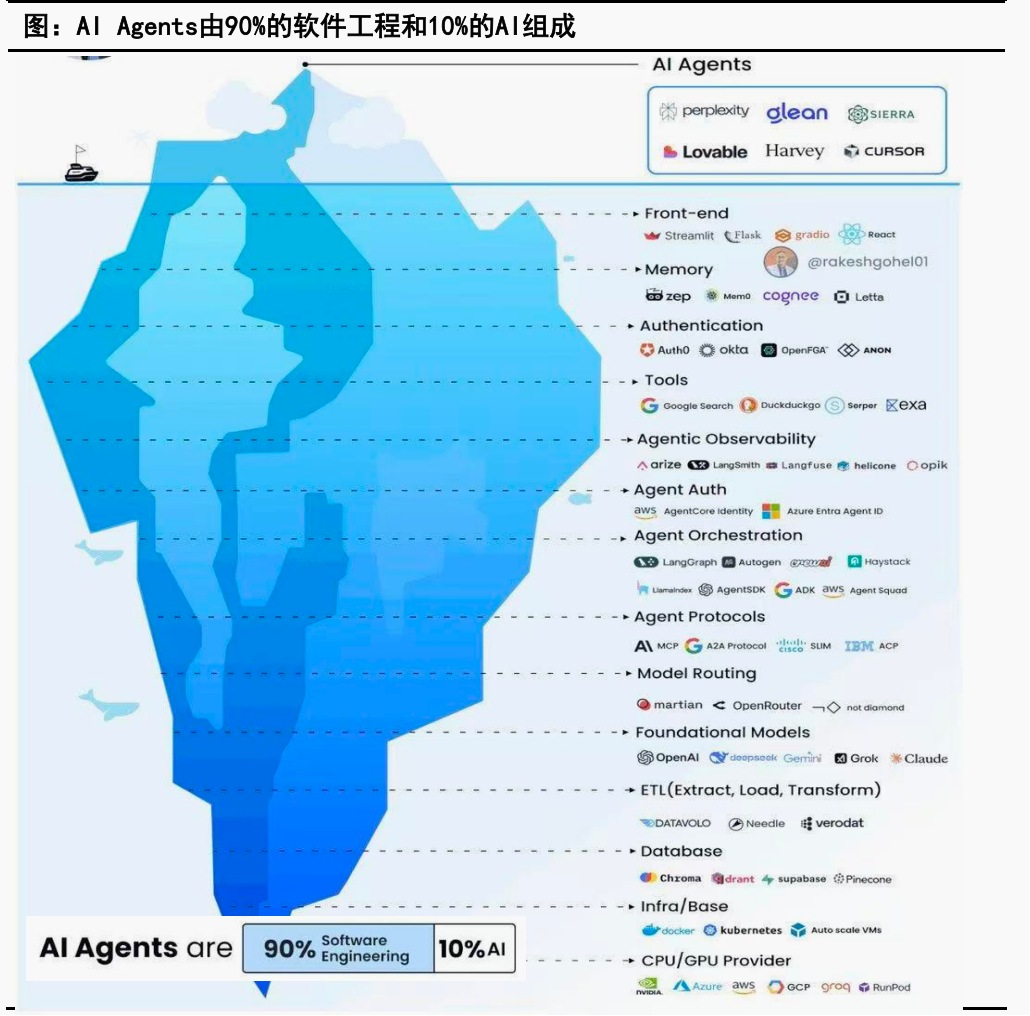

Agent平台重要性:AI Agents由90%的软件工程和10%的AI组成

冰山上端如Perplexity、Cursor等知名的AI Agent产品是用户能直接接触到的表象。

但冰山水下部分支撑AI Agents的软件工程体系占比达90%,体现了AI Agent背后大量的工程化、系统化工作。而Agent平台正是把这些AI Infra和工具链集成、优化、整合的关键,复杂的工程链条包括:

① 前端开发(如 Streamlit、Flask等框架)

② 记忆模块(如 zep、memo等工具)

③ 认证系统(如 Auth0、Okta 等)

④ 各类工具(如 Google Search、DuckDuckGo 等)

⑤ 基础大模型(如 OpenAI、Gemini 等)

⑥ 数据处理(ETL)

⑦ 数据库(如 Chroma、Pinecone等)

⑧ 基础设施(如 Docker、Kubernetes 等)

⑨ 算力提供(如 NVIDIA、AWS 等)

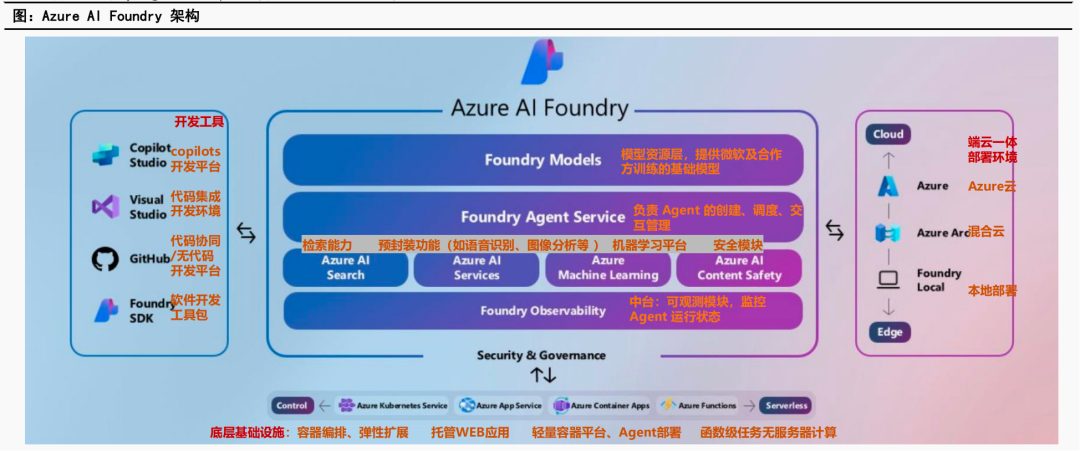

Agent平台案例:微软Azure AI Foundry(Open Agentic web)

2025年微软Build大会题目开放代理式网络(Open agentic web),强调发布多项工具含 GitHub Copilot代理、Azure SRE代理,助力开发及运维。

Azure AI Foundry:构建企业级 AI 模型与智能体全生命周期管理体系。已被80%的财富500强企业使用,25Q2处理的tokens超500万亿,同比增长超7倍,agent service客户数达1.4万。集成Grok-3等1900+模型。

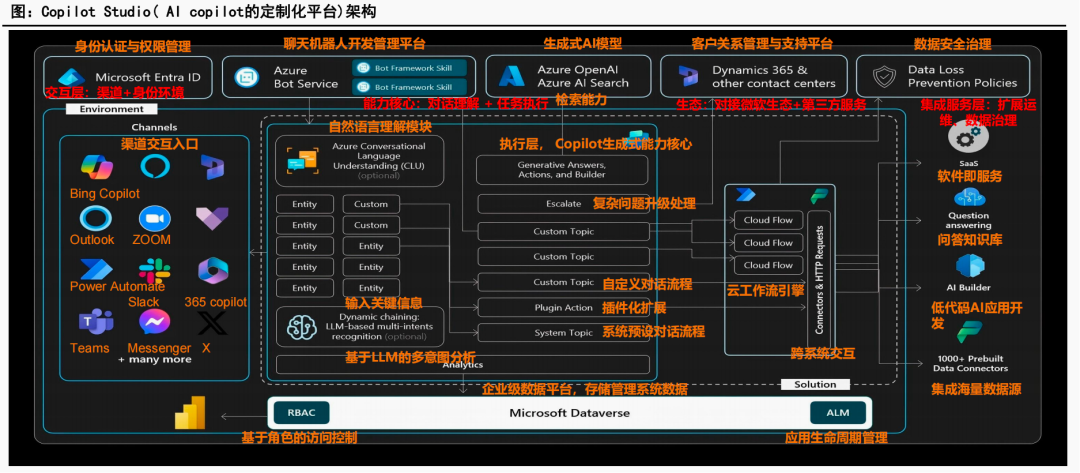

Agent平台案例:微软Copilot Studio

• Copilot Studio:低代码构建复杂智能体工作流,实现跨角色任务自动化。

① 低代码多Agent编排:支持通过组件连接Copilot、Azure或自建Agent,协同处理复杂任务(如法律文档生成+合规审查)。

② 协议支持:支持 MCP 协议,可调用符合开放标准的第三方智能体。

总结:

- 微软聚焦B端基础设施,是市场上模型支持最全面的平台,工具链和生态整合全面,安全与稳定性强;

- 谷歌依托 AIStudio兼顾B/C端多场景,多模态强但生态不成熟、市场占有率低;

- 亚马逊/Anthropic依托AWS服务中小企业为主,侧重算力销售与便捷部署,Claude模型实用性强,但工具链分散。

图:海外云厂Agent平台对比

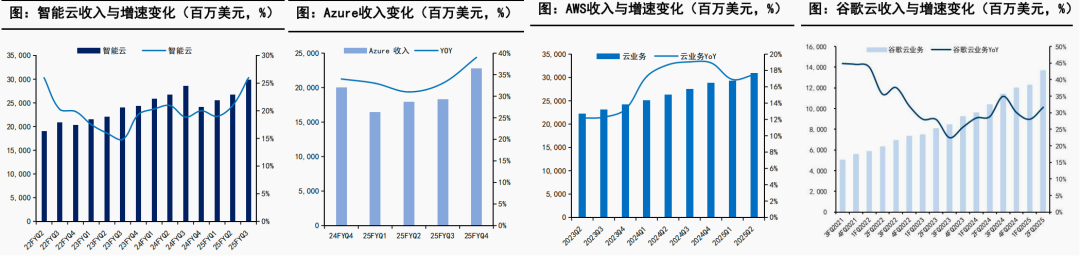

海外云厂25Q2云收入:微软云受AI驱动加速明显、势头领先

- 微软云: 云与Azure加速增长,本季度智能云收入为299亿美元,同比+26%,环比加速,其中Azure同比+39%,超业绩指引的34-35%。Azure年收入超过750亿美元,本季度未披露AI贡献Azure占比,上季度AI贡献Azure的16个点。尽管本季度新增数据中心容量,但需求仍高于供应,预26财年上半年仍有算力容量限制。

- AWS (Amazon): 25Q2 AWS业务收入309亿美元(同比+17.5%),目前AI相关收入继续保持三位数增速,数十亿美元规模。AWS目前仍处于供应能力不足,25Q2积压订单1950亿美元,同比+25%,原因最大的是电力限制,另外芯片和组件数量不足、芯片交付节奏延迟、服务器良率不达预期等,预计未来几个季度仍无法满足需求。

- Google Cloud :谷歌云收入136亿美元(同比+32%,环比+11%)。超过2.5亿美元的交易数量同比增长一倍,25H1签署的超过100万美元的交易数量与2024年全年持平。未完成订单在第二季度环比增长18%,同比增长38%,在本季度末达到1060亿美元。尽管公司加快了服务器的部署速度,但预计到26年供需环境仍然紧张。

国内Agent平台布局:字节、阿里、腾讯对比

图:国内云厂Agent平台对比

PaaS/Agent平台变迁:客户将根据平台AI/工具部署能力重新选择

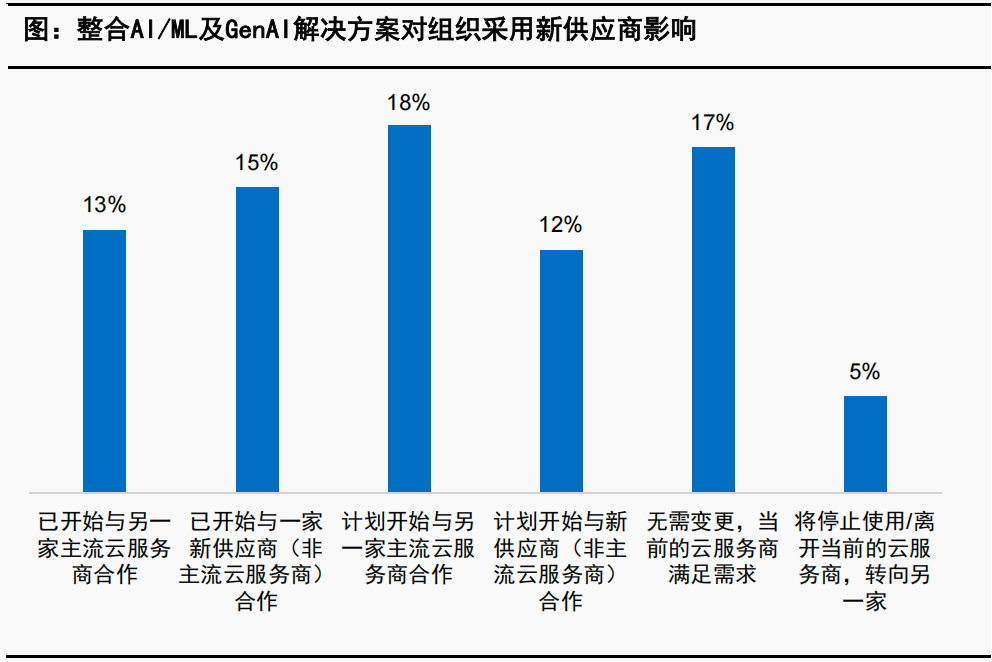

PaaS/应用平台供应商面临新的市场份额瓜分机会:根据IDC调查,将有70%的受访企业将更换或新增云/AI平台供应商。仅仅有17%的受访客户认为当前的云提供商可以满足他们的AI/ML/GenAI需求。28%的受访企业已经被迫更换提供商,而另有42%的受访企业计划离开当前的提供商或加入云提供商组合。

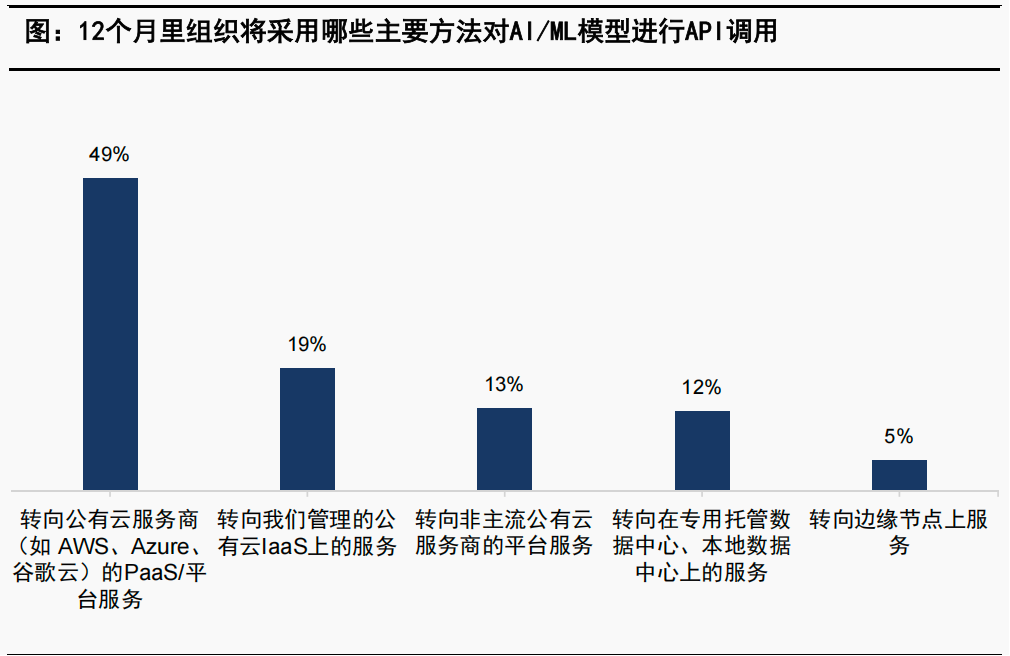

近一半的企业依赖公有云PaaS服务商进行AI方案落地:通过公有云实现对AI模型进行API调用,是企业部署AI应用的主要和关键方式。其他自建、本地托管或边缘节点上使用AI模型占比不到20%。

PaaS/Agent平台需求:提高开发交付效率,安全与隐私是最大障碍

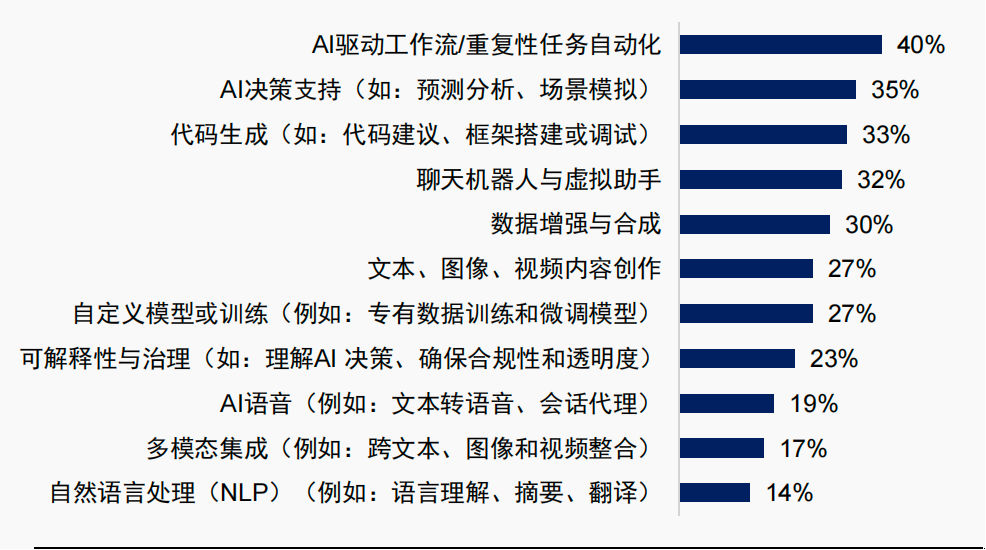

PaaS平台的关键需求:围绕GenAI应用开发过程提高交付效率的功能/工具是主要需求,企业客户优先考虑有助于自动执行重复性任务并提供预测分析以协助数据驱动型决策的PaaS/应用程序平台,其次是GenAI相关功能(AIGC等)。

AI驱动的工作流自动化(如自动测试代码、模拟重复性任务)是首要需求。决策支持(如预测分析、场景模拟)、代码生成、聊天机器人/虚拟助手和数据增强合成的重要性也较高,超过30%客户会因此考虑平台的选择。

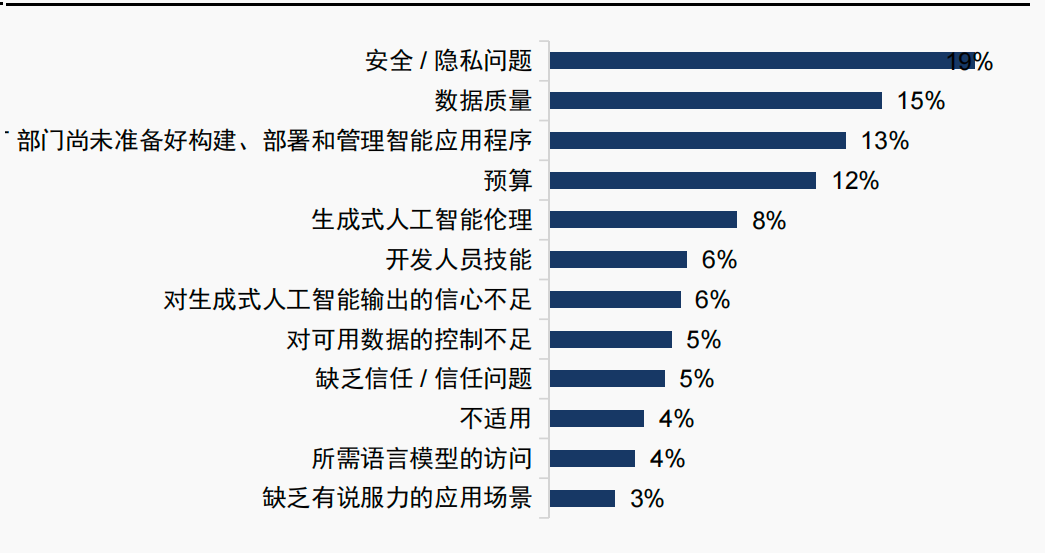

AI解决方案落地的主要阻碍:安全与隐私问题是影响企业AI项目落地最大的阻碍(19%),其次是数据质量(15%)和IT部门能力不足(13%)。另外预算、技术与伦理风险、输出结果可信度不足、数据使用控制不足也是重要挑战。

图:最能影响组织使用PaaS或应用程序平台的功能

图:AI/ML或GenAI整合到组织数字解决方案中的主要障碍

PaaS/Agent平台选择:AI模型为核心,借成熟生态(云、集成商)落地

•多数企业在开发和实施GenAI计划时,资源依赖模式表现得较为明显。尤其在模型调优/适配、评估/测试,方案集成以及运营/监控、基础算力与数据等环节。

•企业AI战略“重心分层” ,核心模型能力是企业AI战略的第一抓手、也是云厂必争环节。

① 第一层(核心):生成式AI模型供应商+云服务商(算力) → 抢大脑;

② 第二层(支撑):IT咨询(落地)+企业程序提供商(方案)+ → 保落地;

③ 第三层(补充):初创企业(工具)、半导体(硬件) → 补细节。

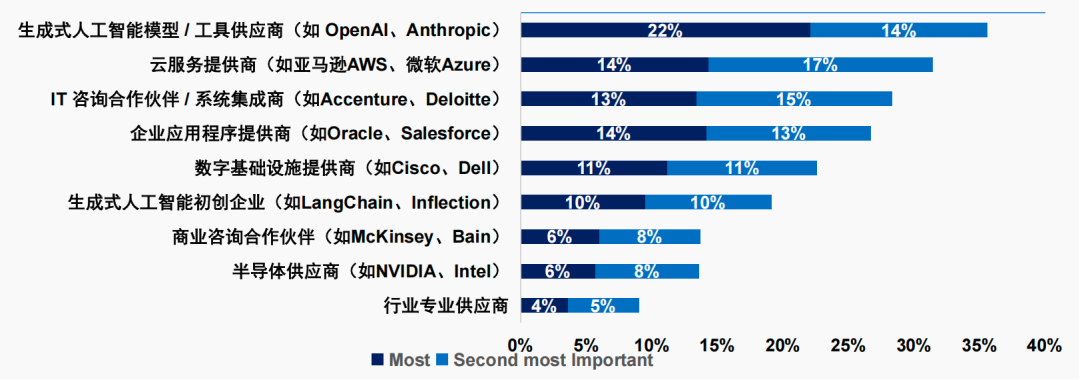

图:最重要和第二重要的战略AI技术合作伙伴

PaaS/Agent平台选择:云为底座、场景落地优先

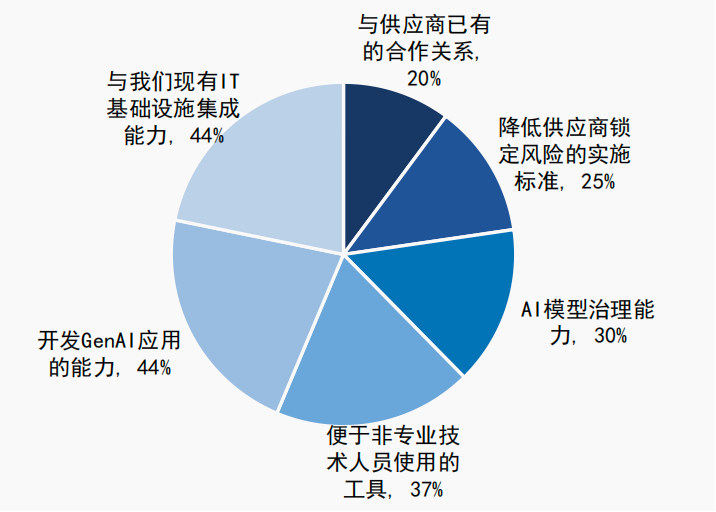

- 企业落地AI方案时,最关注“技术整合能力(44%)”和“应用开发能力(44%)”。企业想要快速落地专属 GenAI应用(如客服、营销),大模型应用是核心环节,同时为了避免AI孤岛,需打通现有系统(如ERP、CRM),让AI真正融入业务流程。

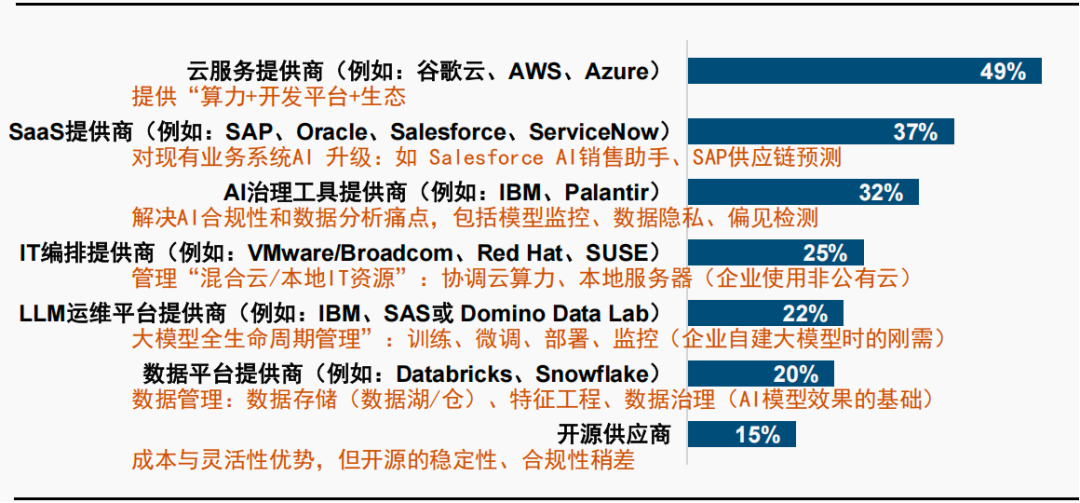

- 能帮助企业实现AI目标的供应商中云服务商(49%)碾压式领先,反映出AI应用依赖于AI平台,而AI平台=云算力+开发平台+生态的建设逻辑。

- 其次为了使AI技术快速赋能现有业务,SaaS提供商和AI治理工具提供商/解决方案商的重要性也凸显。SaaS提供商可以帮助企业对现有业务系统进行AI化升级,AI治理工具提供商可以解决AI合规性和数据分析的痛点。

图:AI方案落地的关键要素

图:最能助力机构实现 AI目标的供应商

AI Data Infra(数据基础设施):新需求与数据库产品份额变化

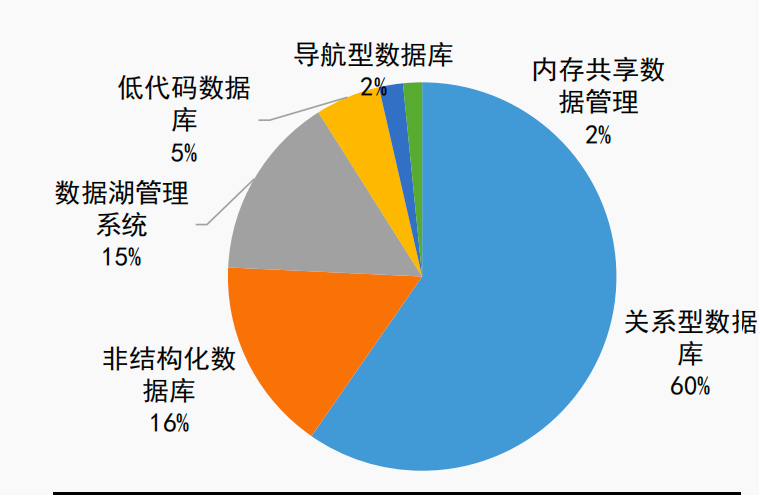

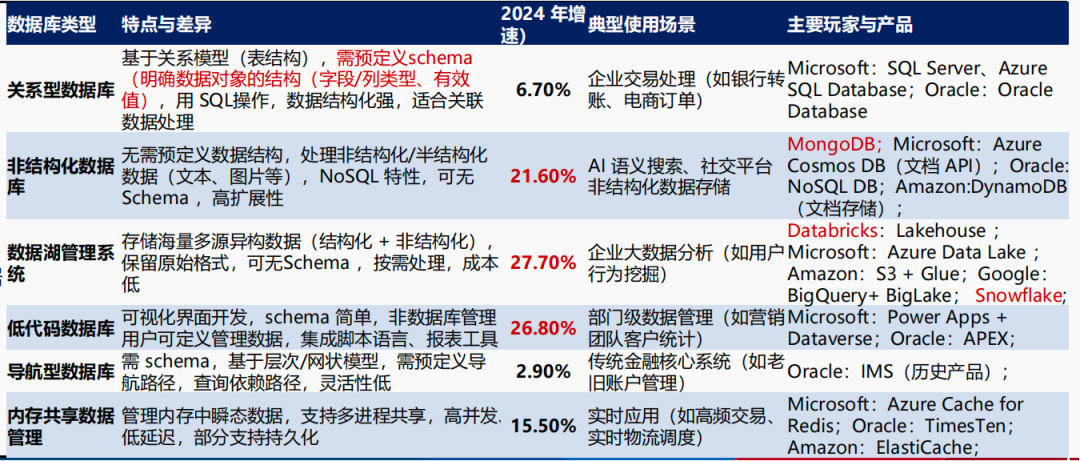

根据IDC数据2024年数据库细分市场增速差异明显,增长主力为数据湖管理系统(+27.7%)、低代码DBMS(+26.8%)、非结构化DBMS(+21.6%),而传统的关系型DBMS增速仅6.7%(虽仍占60%份额)。

这一差异反映三大需求趋势:

①灵活、多模态数据处理需求上升:AI时代非结构化数据占比超80%,数据湖与非结构化数据库支持海量、多格式数据(如实时流数据、非定义化数据),适配倒逼技术架构向"湖仓一体(LakeHouse)"演进,要求支持多模态数据统一存储、高维矩阵计算、批流一体处理;

②低门槛开发需求增长:低代码DBMS让非专业用户(如知识工作者)无需DBA即可管理数据,提升协作效率;

③传统架构需求稳定但放缓:关系型数据库增速低于灵活型,企业更倾向于“核心系统保留关系型+新兴场景用灵活架构”的混合策略。

AI对数据基础设施提出的全新要求,也包括云部署迁移:公共云服务占比从2023年的56.6%提升至2024年的62.2%;随着大模型在企业级市场应用场景的快速拓展,更需内置AI原生能力,实现"数据治理+模型训推"的无缝衔接。

图:2024年数据库类型与份额

图:各类数据库特点、场景、主要玩家与2024年增速

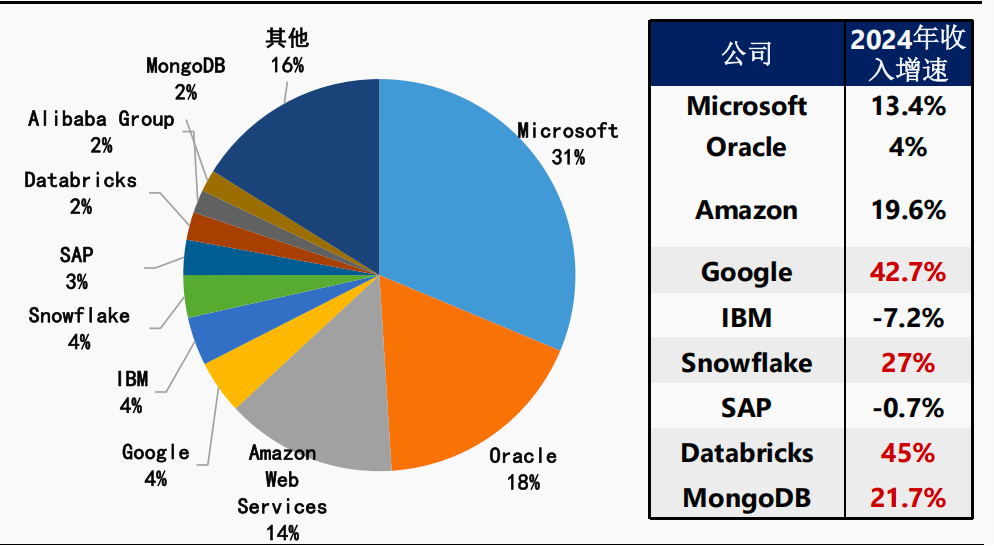

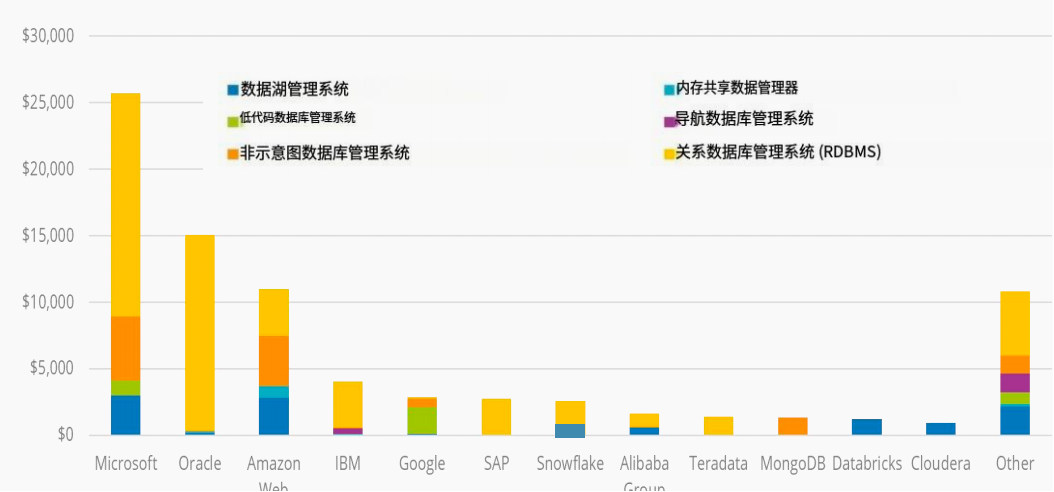

AI Data Infra(数据基础设施):格局壁垒演绎与主要玩家

- Microsoft:以30%+的份额领跑(同比+13.4%),凭借SQL Server、Azure SQL、CosmosDB的AI集成提升性能与开发者效率。

- AWS:份额14%(同比19.6%),推出无服务器分布式数据库AuroraDSQL,升级Redshift(AI增强)与DynamoDB(一致性/成本优化)。

- Google:份额4%(增速42.7%),新产品AlloyDB集成ScaNN向量搜索、Spanner新增图数据库功能(SpannerGraph)。

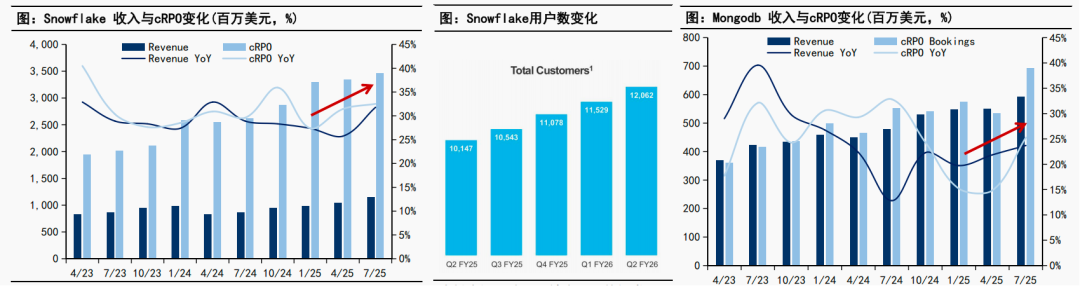

- Snowflake:份额4%(增速27%),升级CortexAI提升AI驱动的数据分析与模型监控能力;Apache Iceberg表正式发布,推出开源跨引擎目录PolarisCatalog,支持多格式数据管理。

- Databricks:份额2%(增速45%、头部厂商中最高),开源UnityCatalog、升级DeltaLake4.0,强化湖仓架构AI能力。

- MongoDB:份额2%(增速22%),作为非结构化数据库(NoSQL)代表,适配企业对动态、多模态数据的存储与检索需求。

图:2024年数据库厂商份额与增速

图:各个数据库公司细分数据库产品收入组成(百万美元)

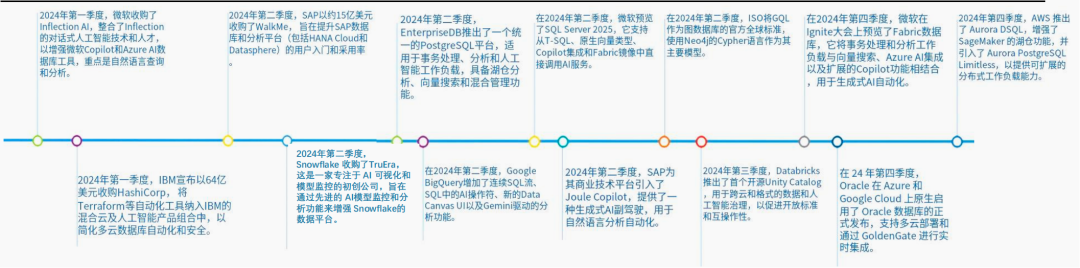

AI Data Infra公司:通过快速收购与推新品完善产品布局

•2024年至今头部数据库厂商通过收购强化AI原生、云安全能力,提升用户体验与生态,例如:

ØMicrosoft:先后收购Fungible(基础设施)+Inflection AI(增强Copilot与自然语言查询),强化云数据库的性能与智能化。

ØSnowflake:收购TruEra补全AI模型监控短板。最新发布Openflow产品基于收购的Datavolo技术构建,支持结构化/非结构化、批处理/流数据接入,瞄准170亿美元数据集成市场。

ØSAP:收购WalkMe优化数据库平台的用户体验,应对云迁移中客户的上手门槛。

ØIBM:收购 HashiCorp,提升多云自动化、简化数据库安全。

图:近两年各数据库厂商收购、投资相关公司情况

案例:Snowflake 2026财年上半年推出约250项新功能

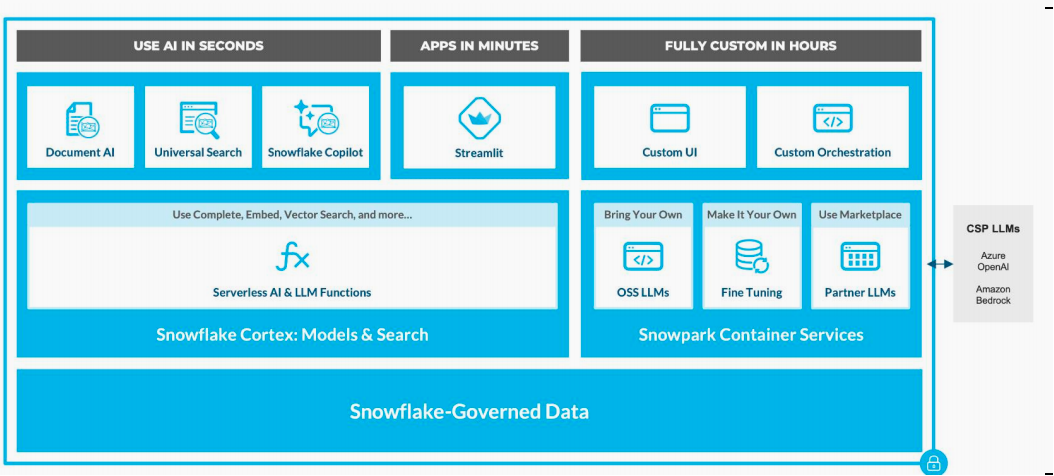

• Snowflake 26FYQ2业绩表示AI相关产品adoption快速提升(近50%新客户因AI选择Snowflake,尽管收入贡献仍较小),重磅产品如下:

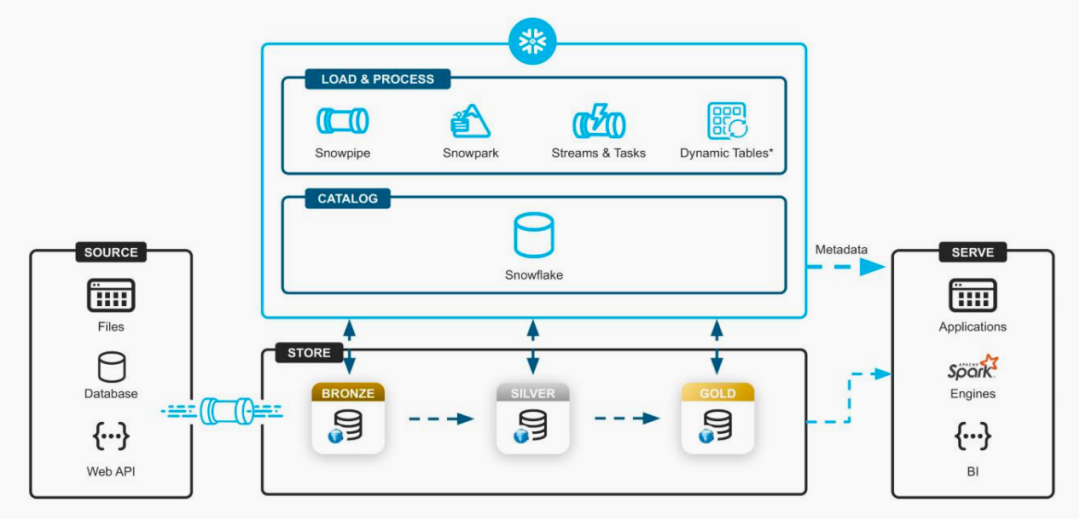

① Iceberg Tables(2024年6月10日宣布正式商用): Snowflake Iceberg表提供了直接与数据湖中的Iceberg和Parquet数据交互的功能,即可助力模型部署、AI应用开发以通过 Snowflake 无缝安全地共享、协作、处理第三方存储的Iceberg数据。

② Snowflake Cortex(2024年5月GA):大语言模型推理的托管服务,类似Google的Vertex AI,涵盖从模型数据的抓取整理,到模型训练、验证、部署、扩展、协作、治理、监控、维护等整个 AI/ML 工作流程与模型生命周期。

还包括以下功能:

• Snowflake Copilot:是一个由 LLM 提供支持的助手,用于使用自然语言生成和优化 SQL。

• Document AI:适用提取数据,客户可以处理任何文档(pdf、word、txt、屏幕截图)并获得问题的答案。

• Universal Search :由 LLM 提供支持的搜索,用于数据云/数据库中搜索和发现数据和应用。

③ Snowflake Intelligence(2025年6月预览):Agentic AI功能、企业级AI代理平台,整合结构化/非结构化数据,支持用户通过自然语言与企业数据交互(如自动生成采购订单、更新 CRM),已进入公开预览阶段;

图:Snowflake AI产品

图:Snowflake Iceberg表交互架构

AI Data Infra:相关SaaS公司二财季业绩数据表现亮眼

AI Data Infra公司连续两个季度收入加速明显,二季度业绩超公司指引,纷纷上调全年营收与利润指引。

• Snowflake 26FYQ2业绩(25年5月1日-25年7月31日):产品营收为1.09亿美元(同比+32%),显著超公司25%的同比增长指引,核心业务强劲。Non-GAAP运营利润率为11%,超此前指引8%。上调26财年收入指引至43.95亿美元,同比增长27%(此前指引为同比+25%)。全年上调则基于Q2超预期表现、新功能adoption加速及大客户迁移需求释放;

• Mongodb 26FYQ2业绩(25年5月1日-25年7月31日):营收5.91亿美元(同比+24%),高于指引上限。Non-GAAP运营利润8700万美元(利润率15%,同比提升4个百分点)。上调26财年预计营收23.4-23.6亿美元,同比+16.4-17.4%(原指引22.5-22.9亿美元)。上调26财年Non-GAAP运营利润预计3.21-3.31亿美元(原指引2.67-2.87亿美元),Non-GAAP OPM上限14%,较原指引提升150个基点。

Agent平台重要供应商:伴随Agent落地需求股价强劲

图:海外云厂Agent平台对比

普通人如何抓住AI大模型的风口?

领取方式在文末

为什么要学习大模型?

目前AI大模型的技术岗位与能力培养随着人工智能技术的迅速发展和应用 , 大模型作为其中的重要组成部分 , 正逐渐成为推动人工智能发展的重要引擎 。大模型以其强大的数据处理和模式识别能力, 广泛应用于自然语言处理 、计算机视觉 、 智能推荐等领域 ,为各行各业带来了革命性的改变和机遇 。

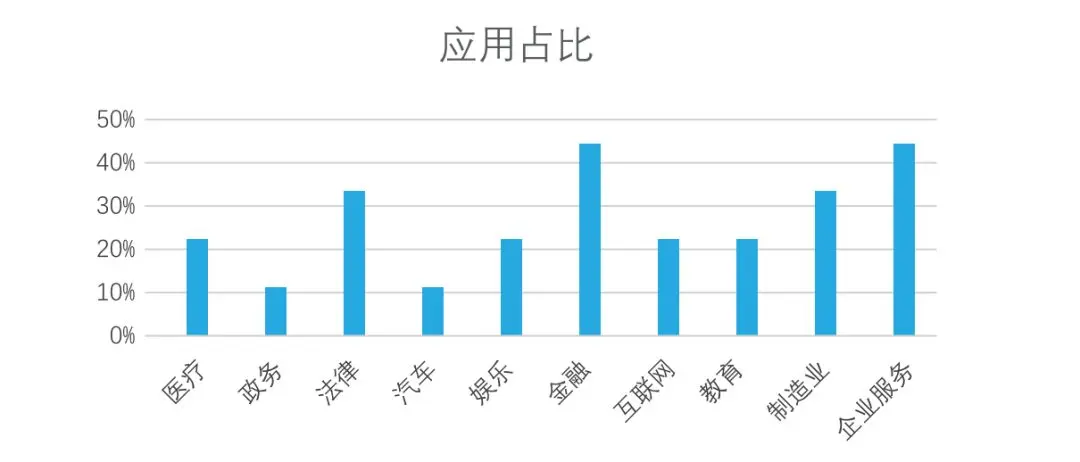

目前,开源人工智能大模型已应用于医疗、政务、法律、汽车、娱乐、金融、互联网、教育、制造业、企业服务等多个场景,其中,应用于金融、企业服务、制造业和法律领域的大模型在本次调研中占比超过 30%。

随着AI大模型技术的迅速发展,相关岗位的需求也日益增加。大模型产业链催生了一批高薪新职业:

人工智能大潮已来,不加入就可能被淘汰。如果你是技术人,尤其是互联网从业者,现在就开始学习AI大模型技术,真的是给你的人生一个重要建议!

最后

只要你真心想学习AI大模型技术,这份精心整理的学习资料我愿意无偿分享给你,但是想学技术去乱搞的人别来找我!

在当前这个人工智能高速发展的时代,AI大模型正在深刻改变各行各业。我国对高水平AI人才的需求也日益增长,真正懂技术、能落地的人才依旧紧缺。我也希望通过这份资料,能够帮助更多有志于AI领域的朋友入门并深入学习。

真诚无偿分享!!!

vx扫描下方二维码即可

加上后会一个个给大家发

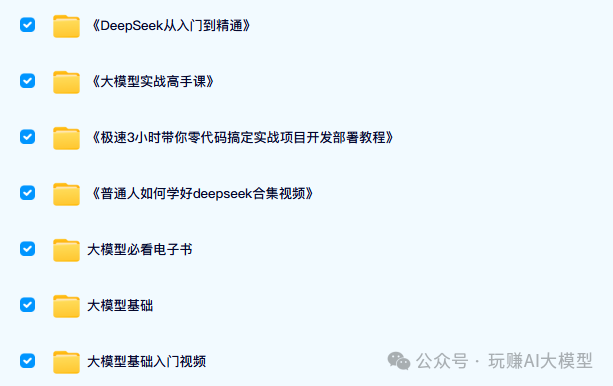

大模型全套学习资料展示

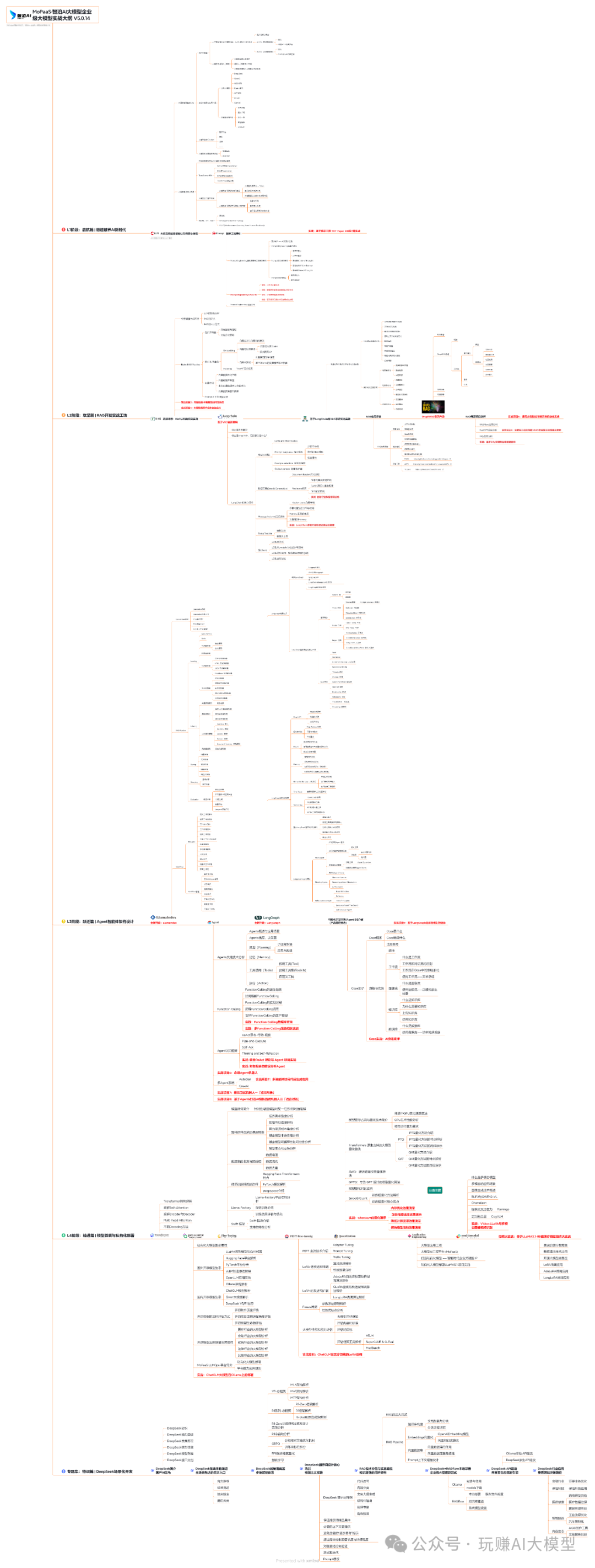

自我们与MoPaaS魔泊云合作以来,我们不断打磨课程体系与技术内容,在细节上精益求精,同时在技术层面也新增了许多前沿且实用的内容,力求为大家带来更系统、更实战、更落地的大模型学习体验。

希望这份系统、实用的大模型学习路径,能够帮助你从零入门,进阶到实战,真正掌握AI时代的核心技能!

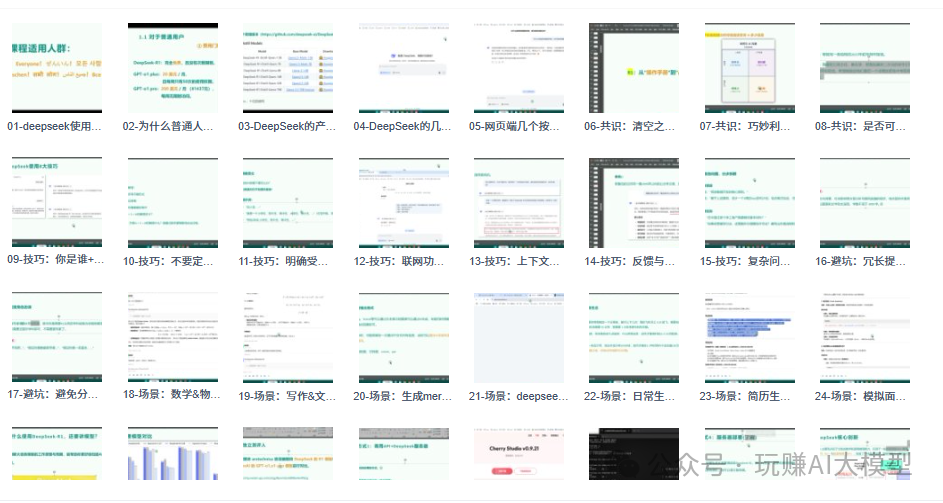

01 教学内容

-

从零到精通完整闭环:【基础理论 →RAG开发 → Agent设计 → 模型微调与私有化部署调→热门技术】5大模块,内容比传统教材更贴近企业实战!

-

大量真实项目案例: 带你亲自上手搞数据清洗、模型调优这些硬核操作,把课本知识变成真本事!

02适学人群

应届毕业生: 无工作经验但想要系统学习AI大模型技术,期待通过实战项目掌握核心技术。

零基础转型: 非技术背景但关注AI应用场景,计划通过低代码工具实现“AI+行业”跨界。

业务赋能突破瓶颈: 传统开发者(Java/前端等)学习Transformer架构与LangChain框架,向AI全栈工程师转型。

vx扫描下方二维码即可

本教程比较珍贵,仅限大家自行学习,不要传播!更严禁商用!

03 入门到进阶学习路线图

大模型学习路线图,整体分为5个大的阶段:

04 视频和书籍PDF合集

从0到掌握主流大模型技术视频教程(涵盖模型训练、微调、RAG、LangChain、Agent开发等实战方向)

新手必备的大模型学习PDF书单来了!全是硬核知识,帮你少走弯路(不吹牛,真有用)

05 行业报告+白皮书合集

收集70+报告与白皮书,了解行业最新动态!

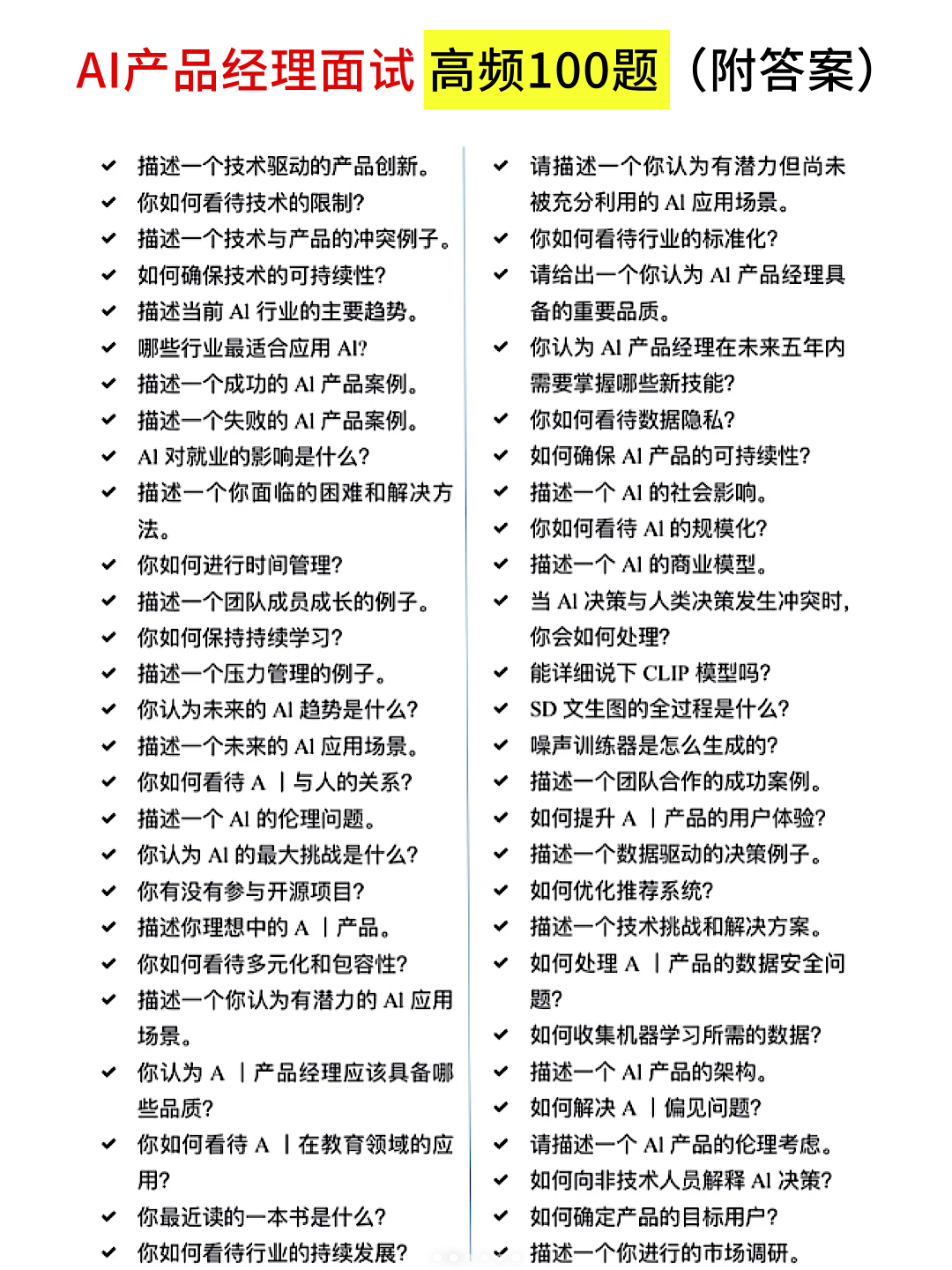

06 90+份面试题/经验

AI大模型岗位面试经验总结(谁学技术不是为了赚$呢,找个好的岗位很重要)

07 deepseek部署包+技巧大全

由于篇幅有限

只展示部分资料

并且还在持续更新中…

真诚无偿分享!!!

vx扫描下方二维码即可

加上后会一个个给大家发

更多推荐

已为社区贡献58条内容

已为社区贡献58条内容

所有评论(0)