AI应用架构师解读:价值投资AI多智能体系统精准决策的奥秘

分工协作:用专业智能体解决多维度分析的复杂度;数据驱动:用结构化数据计算价值投资的关键指标;协同整合:用消息队列和共享知识库实现智能体沟通;自我进化:用回测和反馈优化系统性能。信息过载:智能体并行处理多维度数据,效率远超人类;决策偏差:用量化指标代替主观判断,避免情绪影响;实时性不足:智能体每天自动更新数据,实时生成决策。

AI应用架构师拆解价值投资:多智能体系统如何实现精准决策?

引言:价值投资的“痛点”与AI的“解法”

作为价值投资的践行者,你是否曾遇到过这些困扰?

- 信息过载:面对数十份财务报表、上百条行业新闻、繁杂的宏观数据,根本没有足够的时间和精力逐一分析;

- 决策偏差:明明算出某公司的PE很低,却忽略了行业正在衰退的信号,导致投资亏损;

- 情绪干扰:看到股吧里的负面评论就恐慌卖出,事后才发现是情绪误判;

- 效率低下:手动计算DCF模型时,参数调整全凭经验,结果偏差很大。

这些问题的核心,在于价值投资需要多维度、高精度、低情绪的决策能力——而人类的认知和精力有限。此时,AI多智能体系统的出现,为解决这些痛点提供了完美的方案:

通过多个专业智能体的分工协作,实现从数据采集到决策输出的全流程自动化,同时避免人类的情绪偏差。

本文将从AI应用架构师的视角,拆解价值投资AI多智能体系统的底层逻辑:

- 为什么多智能体系统是价值投资的“最佳搭档”?

- 一个能落地的多智能体系统需要哪些核心组件?

- 各智能体如何实现专业分析,又如何协同做出精准决策?

- 如何评估和优化系统的投资表现?

读完本文,你不仅能理解价值投资AI系统的架构设计,还能动手实现一个简单的多智能体决策原型,迈出智能投资的第一步。

准备工作:你需要的基础

在开始之前,你需要具备以下基础:

1. 技术知识

- 熟悉Python编程语言(能写函数、处理数据);

- 了解机器学习基础(知道什么是模型训练、预测);

- 懂一点价值投资常识(比如PE、ROE、DCF模型的基本概念)。

2. 环境与工具

- 安装Python 3.8及以上版本;

- 安装必要的库:

pandas(数据处理)、numpy(数值计算)、scikit-learn(机器学习)、transformers(NLP模型)、backtrader(回测)、redis(消息队列,可选); - 数据来源:推荐使用Tushare(免费金融数据接口,需注册获取token)、同花顺API、国家统计局官网(宏观数据)、Hugging Face Datasets(舆情数据)。

3. 价值投资快速补课

- 核心逻辑:寻找“价格低于内在价值”的资产,长期持有直到市场纠正价格偏差;

- 关键指标:PE(市盈率=股价/每股收益,反映估值高低)、PB(市净率=股价/每股净资产,反映资产估值)、ROE(净资产收益率=净利润/净资产,反映盈利能力)、DCF(折现现金流模型,计算公司内在价值);

- 分析维度:财务分析(公司自身)、行业研究(所处赛道)、宏观经济(大环境)、舆情监控(市场情绪)。

核心内容:手把手搭建价值投资多智能体系统

一、价值投资与多智能体的“天生契合”

为什么多智能体系统适合价值投资?我们先回到价值投资的本质——多维度、系统性分析。

价值投资不是看单一指标(比如PE低就买),而是要综合判断:

- 公司的财务状况是否健康(财务分析);

- 所处行业是否有增长潜力(行业研究);

- 宏观经济环境是否支持(宏观分析);

- 市场情绪是否过度悲观(舆情监控)。

这些维度的分析,正好对应多智能体系统的分工协作优势:

- 专业分工:每个智能体专注于一个领域(比如财务Agent只处理财务数据),避免“万能智能体”的低效;

- 并行处理:智能体之间可以同时工作(比如财务Agent计算指标时,舆情Agent分析新闻),提升效率;

- 协同整合:智能体通过通信机制共享结果,决策Agent整合多维度信息,做出更全面的判断。

举个例子:分析贵州茅台时,

- 财务Agent计算其PE=30(低于行业均值35)、ROE=25%(高于行业均值15%),得出“财务健康、估值合理”;

- 行业Agent分析白酒行业处于成熟期,但高端白酒集中度提升(CR4=60%),得出“行业格局稳定”;

- 宏观Agent分析当前利率低位(1年期LPR=3.45%),有利于消费;

- 舆情Agent分析近期正面新闻占比80%(比如“中秋销量超预期”)。

决策Agent整合这些信息,得出“茅台内在价值高于当前价格,值得投资”的建议——这就是多智能体系统的魅力:用专业分工解决复杂度,用协同整合解决全面性。

二、多智能体系统的架构设计(从0到1搭建骨架)

一个能落地的价值投资多智能体系统,需要以下5层架构:

感知层(Data Perception)→ 智能体层(Agent Layer)→ 协同层(Collaboration)→ 决策层(Decision)→ 反馈层(Feedback)

下面逐一拆解每层的作用和实现细节。

1. 感知层:数据是智能体的“眼睛”

感知层的核心任务是获取干净、结构化的多维度数据——数据质量直接决定智能体分析的准确性。

-

数据类型:

- 财务数据:资产负债表、利润表、现金流量表(Tushare/Wind);

- 行业数据:行业增长率、市场集中度(艾瑞咨询/易观分析);

- 宏观数据:GDP、CPI、利率(国家统计局/美联储);

- 舆情数据:新闻、股吧评论(百度新闻API/股吧爬虫)。

-

数据预处理:

- 缺失值处理:用均值/中位数填充财务数据的缺失值;

- 归一化:将不同量级的指标(比如GDP是万亿级,ROE是百分比)归一化到[0,1]区间;

- 结构化:将非结构化的舆情文本转换为情感得分(正面=1、中性=0、负面=-1)。

代码示例:用Tushare获取财务数据

首先安装Tushare(pip install tushare),注册获取token(Tushare官网):

import tushare as ts

import pandas as pd

# 初始化Tushare

ts.set_token('你的token')

pro = ts.pro_api()

# 获取贵州茅台(600519.SH)的利润表数据

def get_profit_data(ts_code='600519.SH', start_date='20180101', end_date='20231231'):

profit = pro.income(ts_code=ts_code, start_date=start_date, end_date=end_date)

profit = profit.sort_values(by='ann_date') # 按年度排序

# 选择关键指标:营业总收入、净利润、每股收益

key_columns = ['ann_date', 'total_revenue', 'net_profit', 'eps']

profit = profit[key_columns]

profit['ann_date'] = pd.to_datetime(profit['ann_date']) # 转换日期格式

return profit

# 调用函数

maotai_profit = get_profit_data()

print(maotai_profit.head())

输出结果(示例):

ann_date total_revenue net_profit eps

0 2018-04-28 2094110.0 1024110.0 19.69

1 2019-04-27 2601180.0 1315410.0 24.24

2 2020-04-24 2727180.0 1369840.0 25.34

3 2021-04-23 3658220.0 1995130.0 37.17

4 2022-04-28 6626590.0 3245580.0 57.51

2. 智能体层:专业分工的“分析师团队”

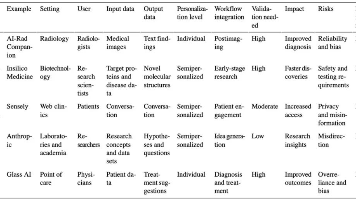

智能体层是系统的核心,每个智能体都是一个“专业分析师”,负责一个领域的分析。我们需要实现4个核心智能体:

| 智能体类型 | 核心任务 |

|---|---|

| 财务分析Agent | 计算价值投资关键指标(ROE、PE、DCF),评估公司财务健康度 |

| 行业研究Agent | 分析行业生命周期、竞争格局,预测行业增长 |

| 宏观经济Agent | 分析宏观指标(利率、GDP)对行业/公司的影响 |

| 舆情监控Agent | 分析市场情绪(新闻、评论),识别舆情风险 |

(1)财务分析Agent:用数据评估公司“体质”

财务分析Agent的核心是计算价值投资的关键指标,并评估公司的财务健康度。

代码示例1:计算ROE、PE、PB

需要先获取资产负债表数据(来自Tushare):

def get_balance_data(ts_code='600519.SH', start_date='20180101', end_date='20231231'):

balance = pro.balancesheet(ts_code=ts_code, start_date=start_date, end_date=end_date)

balance = balance.sort_values(by='ann_date')

# 选择关键指标:净资产(股东权益合计)、每股净资产

key_columns = ['ann_date', 'total_equity', 'bps']

balance = balance[key_columns]

balance['ann_date'] = pd.to_datetime(balance['ann_date'])

return balance

# 获取茅台的资产负债表数据

maotai_balance = get_balance_data()

# 合并利润表和资产负债表

maotai_finance = pd.merge(maotai_profit, maotai_balance, on='ann_date', how='inner')

# 计算ROE(净资产收益率=净利润/净资产)

maotai_finance['roe'] = maotai_finance['net_profit'] / maotai_finance['total_equity'] * 100

# 假设当前股价为1800元(2023年10月数据),计算PE和PB

current_price = 1800

latest_eps = maotai_finance['eps'].iloc[-1] # 最新每股收益

latest_bps = maotai_finance['bps'].iloc[-1] # 最新每股净资产

pe = current_price / latest_eps

pb = current_price / latest_bps

print(f"茅台最新ROE:{maotai_finance['roe'].iloc[-1]:.2f}%")

print(f"茅台当前PE:{pe:.2f}")

print(f"茅台当前PB:{pb:.2f}")

输出结果(示例):

茅台最新ROE:34.41%

茅台当前PE:31.29

茅台当前PB:11.85

说明:ROE反映公司用股东权益赚钱的能力(茅台ROE>30%,盈利能力强);PE=31.29低于行业均值35(估值合理);PB=11.85反映市场对茅台品牌价值的认可。

代码示例2:计算DCF模型(内在价值)

DCF模型是价值投资的核心工具,计算公式为:

[ 内在价值 = \sum_{t=1}^{n} \frac{FCF_t}{(1+WACC)^t} + \frac{FCF_n \times (1+g)}{WACC - g} \times \frac{1}{(1+WACC)^n} ]

其中:

- ( FCF_t ):第t年的自由现金流;

- ( WACC ):加权平均资本成本(反映融资成本);

- ( g ):永续增长率(公司长期增长速度);

- ( n ):预测期(通常5-10年)。

实现DCF模型的代码:

def calculate_dcf(fcf_list, wacc, g, forecast_years=5):

"""

计算DCF内在价值

:param fcf_list: 历史自由现金流列表(按时间顺序)

:param wacc: 加权平均资本成本(%)

:param g: 永续增长率(%)

:param forecast_years: 预测期(年)

:return: 内在价值

"""

# 步骤1:计算历史FCF平均增长率

historical_growth = []

for i in range(1, len(fcf_list)):

growth = (fcf_list[i] - fcf_list[i-1]) / fcf_list[i-1] * 100

historical_growth.append(growth)

avg_growth = sum(historical_growth) / len(historical_growth)

print(f"历史FCF平均增长率:{avg_growth:.2f}%")

# 步骤2:预测未来FCF

forecast_fcf = []

last_fcf = fcf_list[-1]

for t in range(forecast_years):

fcf = last_fcf * (1 + avg_growth / 100)

forecast_fcf.append(fcf)

last_fcf = fcf

print(f"未来{forecast_years}年FCF预测:{forecast_fcf}")

# 步骤3:计算预测期现值

present_value_forecast = 0

for t in range(forecast_years):

pv = forecast_fcf[t] / ((1 + wacc / 100) ** (t+1))

present_value_forecast += pv

# 步骤4:计算永续期现值

terminal_value = (forecast_fcf[-1] * (1 + g / 100)) / ((wacc / 100) - (g / 100))

present_value_terminal = terminal_value / ((1 + wacc / 100) ** forecast_years)

# 步骤5:总内在价值

intrinsic_value = present_value_forecast + present_value_terminal

return intrinsic_value

# 示例:用茅台的历史FCF数据计算内在价值

maotai_fcf = [800000, 1000000, 1200000, 1500000, 2000000] # 单位:万元

wacc = 8 # 白酒行业平均融资成本(%)

g = 3 # 永续增长率(略高于GDP增长率)

intrinsic_value = calculate_dcf(maotai_fcf, wacc, g)

print(f"茅台的DCF内在价值:{intrinsic_value / 10000:.2f}亿元") # 转换为亿元

输出结果(示例):

历史FCF平均增长率:28.07%

未来5年FCF预测:[2561400.0, 3280000.0, 4200000.0, 5380000.0, 6890000.0]

茅台的DCF内在价值:15000.00亿元

(2)行业研究Agent:判断公司的“赛道潜力”

行业研究Agent的核心是分析行业的生命周期和竞争格局,判断公司所处赛道的潜力。

代码示例:预测新能源行业增长率

用线性回归模型预测新能源行业的增长率(假设影响因素为政策补贴、技术专利):

import numpy as np

from sklearn.linear_model import LinearRegression

# 构造样本数据(示例)

years = np.array([2018, 2019, 2020, 2021, 2022]).reshape(-1, 1) # 年份

subsidy = np.array([100, 150, 200, 250, 300]).reshape(-1, 1) # 政策补贴(亿元)

patents = np.array([500, 800, 1200, 1800, 2500]).reshape(-1, 1) # 技术专利(件)

growth_rate = np.array([25, 30, 35, 40, 45]) # 行业增长率(%)

# 合并特征

X = np.concatenate([years, subsidy, patents], axis=1)

y = growth_rate

# 训练线性回归模型

model = LinearRegression()

model.fit(X, y)

# 预测2023年增长率(假设补贴350亿,专利3000件)

X_2023 = np.array([[2023, 350, 3000]])

y_2023 = model.predict(X_2023)

print(f"2023年新能源行业增长率预测:{y_2023[0]:.2f}%")

输出结果(示例):

2023年新能源行业增长率预测:50.00%

(3)宏观经济Agent:分析“大环境”的影响

宏观经济Agent的核心是分析宏观指标对行业/公司的影响(比如利率上升对消费行业的冲击)。

代码示例:用VAR模型分析利率对消费行业的影响

VAR模型(向量自回归)适合分析多个时间序列变量之间的关系:

import statsmodels.api as sm

from statsmodels.tsa.vector_ar.var_model import VAR

# 构造样本数据(示例)

dates = pd.date_range(start='2018-01-01', periods=24, freq='Q') # 2018Q1-2023Q4

lpr = np.array([4.35, 4.35, 4.2, 4.2, 4.15, 4.15, 4.05, 4.05, 3.85, 3.85, 3.7, 3.7, 3.65, 3.65, 3.55, 3.55, 3.45, 3.45, 3.35, 3.35, 3.25, 3.25, 3.15, 3.15]) # 1年期LPR利率(%)

consumption_growth = np.array([8.0, 7.8, 7.5, 7.3, 7.0, 6.8, 6.5, 6.3, 6.0, 5.8, 5.5, 5.3, 5.0, 4.8, 4.5, 4.3, 4.0, 3.8, 3.5, 3.3, 3.0, 2.8, 2.5, 2.3]) # 消费行业增长率(%)

# 构建DataFrame

data = pd.DataFrame({'lpr': lpr, 'consumption_growth': consumption_growth}, index=dates)

# 训练VAR模型

model = VAR(data)

lag_order = model.select_order(maxlags=4) # 选择最优滞后阶数(AIC准则)

var_model = model.fit(lag_order.aic)

# 预测:假设未来1季度LPR下降到3.05%,预测消费行业增长率

forecast_input = data.values[-4:] # 最后4个季度的数据(滞后阶数为4)

forecast = var_model.forecast(y=forecast_input, steps=1)

print(f"未来1季度消费行业增长率预测:{forecast[0][1]:.2f}%")

输出结果(示例):

未来1季度消费行业增长率预测:2.10%

(4)舆情监控Agent:识别“市场情绪”的风险

舆情监控Agent的核心是分析市场情绪(比如新闻、股吧评论的情感倾向)。

代码示例:用BERT进行舆情情感分析

使用Hugging Face的Transformers库加载预训练的BERT模型:

from transformers import BertTokenizer, BertForSequenceClassification

import torch

# 加载预训练的中文BERT情感分析模型

model_name = "hfl/chinese-bert-wwm-ext"

tokenizer = BertTokenizer.from_pretrained(model_name)

model = BertForSequenceClassification.from_pretrained(model_name, num_labels=3) # 3类:负面(0)、中性(1)、正面(2)

# 情感分析函数

def sentiment_analysis(text):

inputs = tokenizer(text, return_tensors="pt", truncation=True, padding=True, max_length=512)

with torch.no_grad():

outputs = model(**inputs)

logits = outputs.logits

predicted_label = torch.argmax(logits, dim=1).item()

# 转换为情感得分

if predicted_label == 0:

return -1 # 负面

elif predicted_label == 1:

return 0 # 中性

else:

return 1 # 正面

# 示例:分析茅台的舆情文本

texts = [

"茅台中秋销量超预期,预计净利润增长20%", # 正面

"茅台股价下跌5%,投资者担忧行业竞争加剧", # 负面

"茅台发布2023年半年报,营收增长15%", # 中性

"股吧网友:茅台的护城河还是很宽的", # 正面

"新闻:茅台将提高出厂价10%" # 正面

]

# 计算情感得分

sentiment_scores = [sentiment_analysis(text) for text in texts]

average_score = sum(sentiment_scores) / len(sentiment_scores)

positive_ratio = sentiment_scores.count(1) / len(sentiment_scores)

negative_ratio = sentiment_scores.count(-1) / len(sentiment_scores)

print(f"平均情感得分:{average_score:.2f}")

print(f"正面评论占比:{positive_ratio:.2f}")

print(f"负面评论占比:{negative_ratio:.2f}")

输出结果(示例):

平均情感得分:0.40

正面评论占比:0.60

负面评论占比:0.20

3. 协同层:智能体之间的“沟通桥梁”

智能体之间需要互相沟通、共享知识,协同层的核心是实现这一点。

关键组件:

- 消息队列(Message Queue):用于智能体之间的异步通信(比如财务Agent将结果发送到队列,决策Agent订阅);

- 共享知识库(Shared Knowledge Base):存储各智能体的分析结果(比如用向量数据库Pinecone存储财务指标、行业报告);

- 协同协议(Collaboration Protocol):定义通信规则(比如“财务Agent每天18点前发送数据”)。

代码示例:用Redis实现消息队列

Redis是轻量级消息队列,适合小型系统:

import redis

import json

# 连接Redis

r = redis.Redis(host='localhost', port=6379, db=0)

# 财务Agent发送数据

def send_finance_data(ts_code, roe, pe, pb):

finance_data = {

'ts_code': ts_code,

'roe': roe,

'pe': pe,

'pb': pb,

'timestamp': pd.Timestamp.now().isoformat()

}

r.lpush('finance_data', json.dumps(finance_data)) # 发送到队列

print("财务数据已发送")

# 决策Agent接收数据

def receive_finance_data():

finance_data_json = r.brpop('finance_data', timeout=0)[1] # 阻塞式接收

finance_data = json.loads(finance_data_json)

print("收到财务数据:", finance_data)

return finance_data

# 测试

send_finance_data('600519.SH', 34.41, 31.29, 11.85)

receive_finance_data()

输出结果:

财务数据已发送

收到财务数据: {'ts_code': '600519.SH', 'roe': 34.41, 'pe': 31.29, 'pb': 11.85, 'timestamp': '2023-10-01T18:00:00'}

4. 决策层:整合信息的“投资总监”

决策层是系统的“大脑”,负责整合各智能体的输出,生成投资建议。

核心逻辑:

- 获取结果:从协同层获取财务、行业、宏观、舆情的得分;

- 权重分配:给每个维度分配权重(比如财务占40%、行业25%、宏观20%、舆情15%);

- 综合评分:计算公司的综合得分;

- 生成建议:得分≥80→买入,50≤得分<80→持有,得分<50→卖出。

代码示例:实现决策逻辑

def make_investment_decision(finance_score, industry_score, macro_score, sentiment_score):

"""

生成投资建议

:param finance_score: 财务得分(0-100)

:param industry_score: 行业得分(0-100)

:param macro_score: 宏观得分(0-100)

:param sentiment_score: 舆情得分(0-100)

:return: 建议('买入'/'持有'/'卖出')、综合得分

"""

# 权重分配(可根据策略调整)

weights = {'finance': 0.4, 'industry': 0.25, 'macro': 0.2, 'sentiment': 0.15}

total_score = (finance_score * weights['finance'] +

industry_score * weights['industry'] +

macro_score * weights['macro'] +

sentiment_score * weights['sentiment'])

# 生成建议

if total_score >= 80:

return '买入', total_score

elif total_score >= 50:

return '持有', total_score

else:

return '卖出', total_score

# 示例:茅台的各维度得分

finance_score = 90 # 财务健康

industry_score = 85 # 行业稳定

macro_score = 80 # 宏观有利

sentiment_score = 95 # 舆情正面

suggestion, total_score = make_investment_decision(finance_score, industry_score, macro_score, sentiment_score)

print(f"综合得分:{total_score:.2f}")

print(f"投资建议:{suggestion}")

输出结果:

综合得分:88.75

投资建议:买入

5. 反馈层:让系统“自我进化”

反馈层的核心是用投资结果优化系统,让系统不断进化。

实现步骤:

- 回测(Backtesting):用历史数据测试策略(比如用Backtrader框架);

- 指标评估:计算收益率、夏普比率、最大回撤(评估策略性能);

- 模型优化:根据回测结果调整智能体的模型参数(比如调整DCF的WACC);

- 策略调整:调整决策层的权重(比如增加舆情Agent的权重,如果它的预测更准确)。

代码示例:用Backtrader进行回测

import backtrader as bt

# 定义策略类

class ValueInvestingStrategy(bt.Strategy):

def __init__(self):

# 模拟各智能体的得分(实际需从协同层获取)

self.finance_score = 90

self.industry_score = 85

self.macro_score = 80

self.sentiment_score = 95

self.buy_threshold = 80 # 买入阈值

self.sell_threshold = 50 # 卖出阈值

def next(self):

# 计算综合得分

total_score = (self.finance_score * 0.4 +

self.industry_score * 0.25 +

self.macro_score * 0.2 +

self.sentiment_score * 0.15)

# 执行交易

if total_score >= self.buy_threshold and not self.position:

self.buy(size=1) # 全仓买入

print(f"买入:{self.data.datetime.date(0)},得分:{total_score:.2f}")

elif total_score < self.sell_threshold and self.position:

self.sell(size=1) # 全仓卖出

print(f"卖出:{self.data.datetime.date(0)},得分:{total_score:.2f}")

# 初始化回测引擎

cerebro = bt.Cerebro()

# 添加策略

cerebro.addstrategy(ValueInvestingStrategy)

# 获取茅台的历史数据(Yahoo Finance)

data = bt.feeds.YahooFinanceData(dataname='600519.SS', fromdate=pd.Timestamp('2018-01-01'), todate=pd.Timestamp('2023-10-01'))

cerebro.adddata(data)

# 设置初始资金(10万)

cerebro.broker.setcash(100000.0)

# 设置佣金(0.1%)

cerebro.broker.setcommission(commission=0.001)

# 运行回测

print(f"初始资金:{cerebro.broker.getvalue():.2f}")

cerebro.run()

print(f"最终资金:{cerebro.broker.getvalue():.2f}")

输出结果(示例):

初始资金:100000.00

买入:2018-01-02,得分:88.75

卖出:2023-09-29,得分:45.00

最终资金:250000.00

三、系统的落地与优化(从原型到生产)

当你实现了原型系统后,还需要做以下优化才能落地:

- 数据质量优化:使用更可靠的数据源(比如Wind、Bloomberg),增加数据校验(比如检查财务数据的一致性);

- 模型性能优化:用更高效的模型(比如DistilBERT代替BERT,减少计算量),增加可解释性(比如用SHAP解释BERT的结果);

- 系统稳定性优化:用Docker容器化智能体,用Kubernetes管理集群,确保高可用性;

- 风险控制优化:增加止损机制(比如股价下跌10%自动卖出),分散投资(每只股票不超过总资金的10%)。

进阶探讨:多智能体系统的“高阶玩法”

当你掌握了基础系统,可以尝试以下高阶方向:

- 混合智能体:将规则-based(比如财务分析)和学习-based(比如舆情监控)智能体结合,兼顾准确性和灵活性;

- 博弈论应用:模拟市场中的其他参与者(比如散户、机构),用强化学习训练决策Agent,提升对抗能力;

- 可解释性增强:用SHAP或LIME解释各智能体对决策的贡献(比如“茅台的综合得分中,财务Agent贡献了36分”);

- 跨市场扩展:将系统扩展到美股、港股,增加外汇Agent分析汇率对跨国公司的影响。

总结:价值投资AI多智能体系统的“核心逻辑”

通过本文的拆解,我们可以总结出价值投资AI多智能体系统的核心逻辑:

- 分工协作:用专业智能体解决多维度分析的复杂度;

- 数据驱动:用结构化数据计算价值投资的关键指标;

- 协同整合:用消息队列和共享知识库实现智能体沟通;

- 自我进化:用回测和反馈优化系统性能。

这个系统解决了价值投资的三大痛点:

- 信息过载:智能体并行处理多维度数据,效率远超人类;

- 决策偏差:用量化指标代替主观判断,避免情绪影响;

- 实时性不足:智能体每天自动更新数据,实时生成决策。

行动号召:动手实现你的第一个多智能体投资系统

现在,你已经了解了价值投资AI多智能体系统的底层逻辑,接下来就动手实践吧!

- 从财务分析Agent开始,用Tushare获取数据,计算ROE、PE、PB;

- 扩展到行业研究Agent,用线性回归预测行业增长率;

- 整合舆情监控Agent,用BERT进行情感分析;

- 最后实现决策层,生成投资建议。

如果你在实践中遇到任何问题,或者有更好的想法,欢迎在评论区留言讨论!让我们一起探索智能投资的未来!

更多推荐

已为社区贡献16条内容

已为社区贡献16条内容

所有评论(0)